Налоговый вычет за помощь родне в Германии

Если иностранец легально работает в Германии, можно получить вычет за деньги, которые он отправляет родным — в Германию или за рубеж.

Получатель помощи — кому оказывать поддержку

Правила оформления вычета за поддержку близких регулирует §33 EStG закона о подоходном налоге. Налоговый вычет получают за помощь родственникам-иждивенцам. Кто считается иждивенцем, определяется по правилам немецкого законодательства. Обязан ли иммигрант содержать родственника по законам других стран, значения не имеет. В первую очередь это:

- родители

- дедушки, бабушки

- внуки

Налоговая не учитывает суммы, которые иностранец отправляет братьям, сестрам или племянникам.

Помощь супругу, проживающему в Германии, также не учитывается. Супруги подают совместную декларацию — Zusammenveranlagung. Считается, что налогоплательщику достаточно этих налоговых выгод. Однако, помощь мужу или жене учитывается, когда супруг не проживает в Германии и поэтому подать совместную декларацию невозможно.

Также не учитывается помощь детям, пока родитель получает пособие на ребенка Kindergeld. Эта поддержка покрывает расходы ребенка. Поэтому помощь несовершеннолетним детям, проживающим в Германии, учесть не получится. Во многих случаях нельзя учесть и помощь детям до 25 лет. Но если несовершеннолетний ребёнок проживает за границей, работающий в Германии родитель вправе оформить налоговый вычет Kinderfreibetrag.

Размер признаваемой помощи

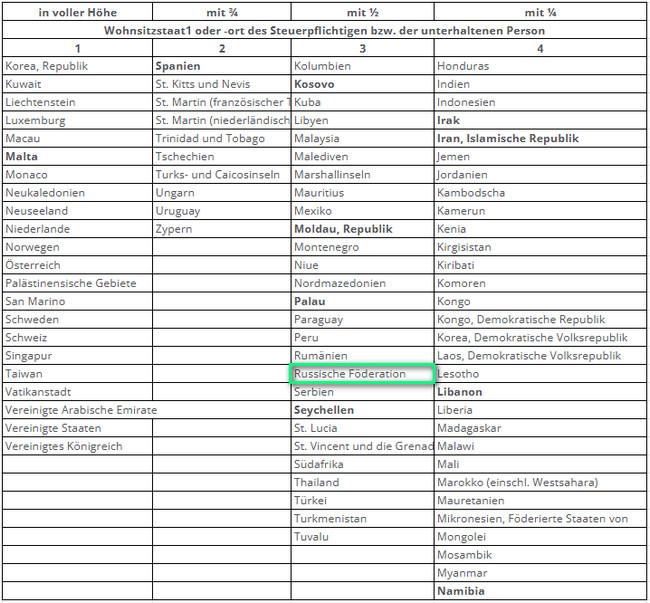

Объём помощи родне, признаваемый налоговой, зависит от страны, где живет родственник. Если получатель поддержки живёт в Германии, в 2025 признаютcя расходы до 12096€. Лимит равен необлагаемой подоходным налогом сумме годового дохода. Поскольку прожиточный минимум в других странах отличается, Федеральное министерство финансов публикует таблицу Berücksichtigung ausländischer Verhältnisse с квотами для каждой страны. Например, на 2025 год для России, Казахстана, Беларуси, Азербайджана, Армении это половина немецкого лимита, а для Украины – одна четверть.

Это границы помощи на календарный год. Если налогоплательщик помогал не весь год, признают только часть. Например, если в январе 2025 житель ФРГ привёз и передал безработной матери в России 6048€, это засчитывается, как помощь на весь год. Если эту же сумму передать родителю, например, в июле, то зачтут максимум полгода с июля по декабрь и признают только половину. Поэтому важно заранее продумать, сколько денег передавать и по какому графику. При подаче декларации задним числом изменить уже ничего нельзя.

Помощь родственникам за границей

Если мигрант перечисляет деньги родным за границу, он должен предоставить в налоговую подтверждающие документы с нотариально заверенным переводом на немецкий язык.

Примеры

- Выписка с банковского счёта о снятии денег в стране проживания родственника.

- Подтверждение перевода средств на банковский счёт родни.

- Расписка в получении наличных.

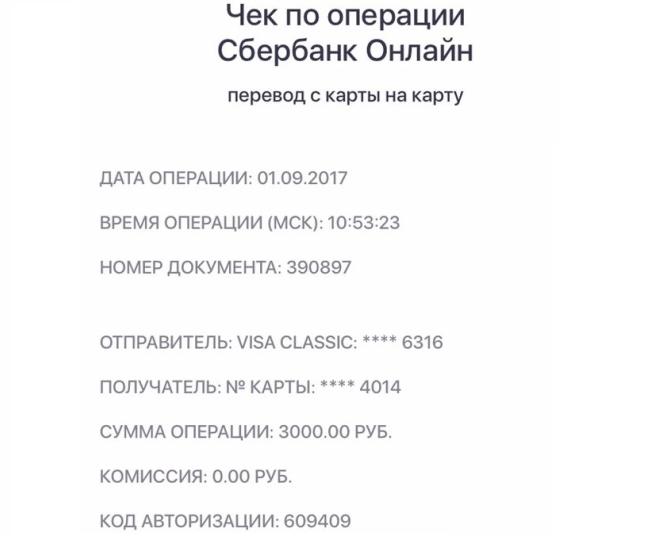

Для подтверждения перевода можно предоставить квитанцию из банка

В Германии не работают обязательства по поддержке родственников по закону других стран. Например, если по закону РФ налогоплательщик обязан выплачивать алименты несовершеннолетним детям, живущим в России, в Германии он не получит налоговый вычет за такую помощь.

Требования к родственнику

Чтобы получить вычет за материальную поддержку родным, иностранец доказывает документально, что родственник — малоимущий. По закону малоимущий определяется по критериям:

- Не имеет имущества дороже 15500€ (для жителя Германии) — учитывают не цену покупки, а текущую стоимость.

- Получает доход ниже прожиточного минимума — доход индексируют в соответствии с таблицей от финансового министерства ФРГ.

- Не может самостоятельно себя обеспечивать: пенсионер, инвалид, учащийся.

Если налогоплательщик не предоставляет документы по объективной причине — например, боевые действия в стране — Finanzamt рассмотрит заявление и без них.

Трудоспособный родственник без работы не попадает под льготную категорию для вычета. Однако, можно приложить дополнительные документы, которые доказывают, что человек остался без работы, но при этом ищет новую. Например, показать справку о постановке на биржу труда. Если родственник нетрудоспособный, доказывать невозможность найти работу не нужно.

Доказательства

Налоговая просит доказать факт перечисления денежных средств родственникам. Если иностранец переводит деньги безналичным расчетом, нужно сохранять банковские или сервисные квитанции. Если перевёл деньги на банковский счет, где нет имени получателя — предоставить подтверждение того, что у получателя есть доверенность на ведение счета, а также даты и суммы средств, снятых с этого счета.

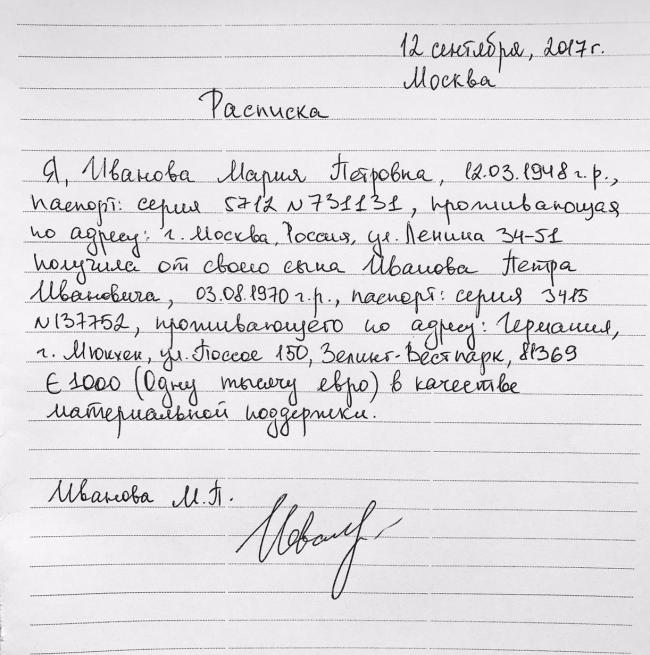

Если передает деньги наличными — необходимо взять у родственника расписку за каждый платёж. В расписке указываются имена и адреса отправителя и получателя, дату и место получения денег, ставится подпись.

Расписку можно писать от руки или на компьютере

Если иностранец выезжает за пределы Германии и там передает деньги родственнику — нужно сохранить билеты, маршрутные квитанции, бирки, сделать копии паспорта с отметками о въезде и выезде из страны, чтобы доказать передачу денег. Но если налогоплательщик навещает супруга и детей и передаёт помощь в размере примерно месячной зарплаты — доказывать выезд не требуется. Налоговая разрешает без лишней бюрократии отдавать живущему в другой стране супругу до четырёх зарплат в год.

Прожиточный минимум по странам

Министерство финансов Германии адаптировало прожиточный минимум других стран к немецкому уровню жизни, чтобы сделать понятие «малоимущий» объективными. По классификатору немецкий лимит 15500€ для прочих стран уменьшается на 75, 50 или 25 процентов в зависимости от дохода на душу населения. Эта информация помогает налоговой определить, нуждается родственник или нет.

Прожиточный минимум в РФ равен половине прожиточного минимума в Германии.

Чтобы рассчитать норму для страны, найдите её в колонке и разделите 15500 евро на часть, указанную вверху колонки.

Для Казахстана и Беларуси норма такая же, а для Украины — четверть. Если родственник получает меньше этой суммы, тогда поддерживающий вправе рассчитывать на налоговый вычет.

Как получить налоговый вычет

- Скачайте форму заявления на содержание Unterhaltserklärung на сайте Министерства финансов.

- Малоимущий родственник заполняет, подписывает и заверяет заявление у местного нотариуса.

- Соберите остальные документы, переведите на немецкий язык и сделайте нотариальное заверение.

- Приложите документы к налоговой декларации и внесите расходы в раздел Außergewöhnliche Belastung.

- По итогам рассмотрения налоговой декларации немецкая налоговая — Finanzamt — вынесет решение, списывать расходы на родственников с ваших налогов или нет. Решение можно оспорить в срок, который укажут в письме.

Услуги Тупа-Германия

Нотариальный перевод документов для визы, ВНЖ, разных ситуаций иностранцев. Подходит для консульств ФРГ и ведомств в Германии.

Опытные переводчики • Быстрое выполнение • Заверение у нотариуса

26-08-2025, Полина Радченко, Екатерина Щукина, Анна Ауст

Войдите или зарегистрируйтесь, чтобы подписаться на уведомления о комментариях к статье.

Войти!

✅ В чате вы сможете задать вопросы, обсудить тему с другими иммигрантами и быстро получить ответ на вопрос.

📌 В канале публикуем дополнительную информацию, полезные материалы и свежие новости.

Юлия (07/01/2026)

Добрый день, если безработная мама, которой я перевожу деньги в Украину, живет одна в собственной квартире 40 кв.м по 1000 € квадрат = примерно 40.000 €, то данную сумму указывать в Unterhaltserklärung раздел II. Vermögen? Или же учитывая пункт "Не имеет имущества дороже 15500€ (для жителя Германии) — учитывают не цену покупки, а текущую стоимость." я не могу запросить налоговый вычет при наличии квартиры? И как в целом правильно доказать/оценить стоимость имущества, если квартира была куплена 30 лет назад?

Семен (27/07/2025)

Добрый день! Если я переехал в Германию в середине года, предварительно передав наличные пожилому родственнику (до отъезда) попадает ли это под помощь родственникам заграницей? Остальные требования соблюдены (пенсия, расписка, чек о снятии и тд). Или необходимо именно въехать в Германию, стать налоговым резидентом, потом съездить на родину сохранив при этом маршрутные квитанции?

Александра (04/01/2025)

Хочу обратиться к Вам за переводом, но пока только собираю бумаги.

У меня мама-инвалид первой категории, проживает в России в моей квартире.

Я летаю к ней месяц через месяц, оплачиваю сиделку на то время, что я не с ней.

Хотела бы получить возврат налога. Какие документы в данном случае надо переводить.

Я так понимаю

- справку МСЭУ

- контракт с сиделкой

- справку о регистрации мамы по моей квратире?

- деньги перевожу сначала на свои карты, в основном везу наличкой, достаточно ли им будет чеков СБЕР банка о оплате услуг сиделки? Надо ли переводить и их?

Спасибо заранее за информацию

Elena (16/04/2025)

Добрый день,

Спасибо большое за статью, но поясните ,пожалуйста, сейчас в статье все эти лимиты указаны для 2025 года.

А каковы лимиты для 2024? Сейчас же сдается декларация за 2024 год. И было бы здорово лимиты за 2023 год оставить в статье.

В любом случае спасибо и успехов!

дмитрий (17/02/2025)

Добрый день,

Спасибо за статью! Подскажите, актуальны ли суммы или это старые данные? Не совсем понятно про прожиточный минимум:

1) в разделе "Размер признаваемой помощи" указана сумма 9168€ как "прожиточный минимум в Германии", далее в секции ниже "Прожиточный минимум по странам" сумма 15500.

Полагаю 15500 евро - более свежие данные?

2) учитывает ли налоговая всю сумму в пределах прожиточного минимума для снижения налогооблагаемой базы, или только разницу между прожиточным минимумом и доходом ? Например: доход родственника в РФ эквивалентен 200 евро/мес. Прожит. мин. = 15500/2 = 7750 евро / 12 мес = 645 евро/мес. Значит ли это, что налоговая примет к расчету помощь в 645 евро / мес, или только (645-200)=400 евро/мес?

Спасибо!

Аида (16/01/2025)

Пожалуйста, подскажите, где можно поставить печать на 1й стр Заявления о содержании? В Казахстане нет паспортных столов, есть центр обслуживания населения. Они не признают чужих бланков....заранее спасибо!

Elena 74 (05/08/2024)

Добрый вечер,

Скажите, пожалуйста, заявление на содержание надо заполнять на немецком?

Заранее спасибо за отвэ!

Lerika (17/07/2024)

добрый день! два раза в год я приезжаю к сыну в Германию (из России), где он меня полностью содержит. Если я правильно поняла, он может получить налоговый вычет, если я оформлю здесь расписки, что получала от него наличные, приложу копию загранпаспорта с отметками, билеты (кстати, оплаченные с его карты), справку о моей пенсии (15 тыр))) - все? Как доказывать отсутствие у меня имущества, не очень понимаю, Россия таких справок не дает. Можно приложить справку о прописке и что квартира, в которой я живу, не является моей собственностью

Дмитрий (13/06/2024)

Добрый день.

Налоговый консультант сказал мне, что списывать с налогов деньги, которые были переданы на содержание семьи в России, можно только, если я эти деньги переводил им официально, расписки прочие подобные документы немецкая налоговая не рассматривает. При это официально перевести деньги из Германии в Россию практически невозможно, я по факту все передавал налом.

По имеющемуся опыту это так и есть или налоговый консультант не в теме?

Динара (30/04/2024)

Здравствуйте!

Я проживаю в Германии вместе с мужем и с сыном.

Муж работает официально, я нет.

Получаю только Эльтернгельд и Киндергельд. Также помогаю финансово своим родителям в Узбекистане.

Скажите пожалуйста, можем ли мы с мужем подать совместную декларацию и оформить вычет на помощь моим родителям несмотря на то, что я не работаю ?

Светлана (28/03/2024)

Здравствуйте!

Скажите, пожалуйста, где можно получить более подробную информацию по данному вопросу - "Но если он навещает супруга и детей и отдаёт месячную зарплату — доказывать выезд не нужно. Налоговая разрешает отдавать супругу четыре зарплаты в год." Где можно прочитать про передачу до четырех зарплат супругу за границей?

Pavel (05/04/2024)

Добрый день. Подскажите, пожалуйста, по моей ситуации:

Работаю в Германии программистом. Регулярно отправляю деньги маме в Молдову (в среднем 300-400 евро в месяц) (онлайн переводами Revolut или Western Union). Часть денег переводил на имя сестры, чтоб было удобнее получать.

Мама - пенсионерка, не работает. Получает пенисю в размере около 250 евро в местной молдавской валюте. Недвижимости в собственности нет.

Есть некоторая сумма на счете в банке, которая не превышает половины 7500 евро (половины 15000, упоминаемой в статье).

В документе https://www.bundesfinanzministerium.de/Content/DE/Downloads/BMF_Schreiben/Steuerarten/Einkommensteuer/2023-12-18-beruecksichtigung-auslaendischer-verhaeltnisse.pdf?__blob=publicationFile&v=2 от 1 января Молдову перевели из 4-й группы в 3-ю, т.е. в 2024 стало 1/2 от 1/4 по сравнению с 2023 годом.

В связи с этим несколько вопросов:

* Можно ли получить налоговые вычеты за 2023 год в такой ситуации? По предварительным расчетам это 10908/4 = 2727 евро. Вычитается ли из этой суммы пенсия, которую получает родитель в стране проживания?

* Если деньги получала сестра, достаточно ли будет расписки от мамы, что деньги были переданы ей?

* В 2024 году сумма, которую можно будет вернуть, станет условно в два раза больше, в связи с изменением группы страны 11.604 / 2 = 5802?

Заранее спасибо за ответы!

С уважением,

Павел

Алексей (31/03/2024)

Добрый день!

Правильный ли я вывод делаю, что помощь родителям, находящимся в России, путем передачи наличных денег теперь невозможна ввиду действующих ограничений на вывоз банкнот стран-участниц ЕС (Art. 5i der Verordnung (EU) Nr. 833/2014 (Russland-Sanktionen-Verordnung)?

Спасибо!

Олеся (28/02/2024)

Получаю помощь из Германии, сама живу в России.Мне нужно показывать все банковские счета, или только те, куда были перечисления? Как указывать расходы, если я снимала наличку?

Viktor (21/02/2024)

Добрый день!

Не совсем понятно насчет "не владеет имуществом стоимостью выше 15500 евро". А если у родителя в собственности единственная квартира, в которой он проживает?

Также имеет ли значение остаток финансовых средств на счету родителя?

Спасибо!

Светлана (19/02/2024)

Здравствуйте!

Обновите, пожалуйста, ссылку на информацию - "Министерство финансов Германии адаптировало прожиточный минимум других стран к немецкому уровню жизни, чтобы налоговые расчеты были объективными". Сейчас при нажатии на "адаптировало прожиточный минимум других стран" выдает ошибку 404. Возможно, где-то еще можно получать актуальную информацию по прожиточному минимуму для расчета налогового вычета на помощь родственникам за границей за 2023? Хочется получить ссылку для использования и в будущем)

Лиза (14/02/2024)

Объясните, пожалуйста, какой процент из этих денег вернется? Не могу понять на какую сумму от налогового офиса можно ожидать, если я, например, отправила родителям-пенсионерам 1000 евро обоим за год

Karina (05/03/2023)

Добрый день! Если отправила 4500 маме и 4500 папе, суммарно 9000. В РФ. Они живут а одной квартире. Налоговая учтет при расчете все 9000 за обоих или же тут важно , что домохозяйство одно, и тогда учтут только 4500?

Марина (04/06/2021)

Вопрос - как заполнить Unterhaltserklärung первый лист, где нужно подтверждение, что родственники существуют? Там где печть и подпись чиновника? Паспортный стол отказывается такое подписывать. Или это к нотариусу надо? Кто делал? Помогите!

Егор (22/04/2023)

Здравствуйте,

у меня мама живет в испании, есть прописка и документы на работу, зарабатывает ровно местный прожиточный минимум официально в испанской гос. конторе. Живет там одна уже 6ой год, официально разведена. Подтверждение какого-либо имущества в РФ предоставить не могу, в виду того что в РФ из-за возможность попадания на фронт я пока приезжать не могу.

Подскажите пожалуйтса могу ли я воспользоваться описанным списанием с налогов, если буду оказывать ей помощь финансово?

Светлана (20/02/2023)

Здравствуйте, подскажите пожалуйста..

Мой партнёр работает в Германии и платит налоги по первому классу, так как мы не в браке. Я не получаю помощь из Джоба( мы из Украины), так как для них мы одно домохозяйство. При этом он отдельно платит за меня мед страховку каждый месяц, так как мы не супруги. Сейчас брак оформить не можем из-за бюрократических причин. До этого жили в Украине вместе много лет и когда приехали зарегистрировались по одному адресу. При этом он ещё и содержит моего ребенка. Я смогла отработать только один месяц в прошлом году.

Есть ли у нас хоть какие-то шансы доказать, что я или я с сыном(не его) у него на иждивении здесь с учётом того, что я не просила никакую помощь у государства после того, как он нашел работу получше и нас джоб снял совместно с учёта?

Спасибо

Елена (18/02/2023)

Здравствуйте. Имею пенсию по выслуге лет в Украине, Я работала и пенсией своей помагала престарелым родителям. Пенсионная карта (она не работает за границей) осталась у них на территории, которая теперь неконтролируемая Украиной. За год они кого то просили, и им пару раз за год с этой карты снимали в Украине деньги, за процент, конечно. Есть только чеки о снятии в Украине Эти деньги помогают им как то выжить. Я так понимаю, нужно будет заполнять декларацию за 2022 в Германии указывать де-факто пенсию, и прилагать чеки, что деньги там снимались? Стою на учете в Джобцентре и работаю на миниджоб.

Deutsch (05/02/2023)

Здравствуйте.

Подскажите, пожалуйста, какую масимальную сумму помощи родителям может списать работающий в Германии в 2023 году?

Заранее благодарен!

Алексей (02/09/2022)

Добрый день,

В анкете есть вопрос о том, как родитель обеспечивал себя до момента получения средств

Wie haben Sie Ihren Lebensunterhalt vor Beginn der Unterstützungsleistungen bestritten?

Подскажите, пожалуйста, что стоит написать? У каждого родителя только пенсия, но наверное писать что жили на свои средства будет достаточно противоречиво. Буду признателен за совет.

Спасибо

Гузель (15/06/2022)

Добрый день!

Если родители из России переведут на банк в Германии сумму около 10 тыс.евро будут ли эти деньги как-то учитываться при подаче налоговой декларации за текущий год?

Катерина (04/06/2022)

Скажите, если сестра из-за границы присылает деньги на карту не немецкого банка. Учитываются эти суммы при получении пособия по безработице? Нахожусь в Германии , получаю пособие

Дмитрий. (10/04/2022)

Уважаемый Степан, какова сумма помощи родственникам (пенсионерам) в 2020 и в 2021 году?

Кирилл (23/03/2022)

В форме Unterhaltserklärung в разделе доходы/расходы есть столбец Расходы. Если в столбце Доходы я указал величину пенсии в нац.валюте, то что ставить в расходах? Сумму, которую родственник тратит в год из соответствующих доходов? Величина расходов может быть больше доходов? Знаете ли вы, на что это влияет при налоговом вычете? Спасибо.

Andrej (02/02/2022)

Добрый день, родители проживают в городе Донецке, который законодательно принадлежит Украине, но по факту является Донецкой народной республикой со своим правительством и всеми местными органами самоуправления. Проще всего пойти в Донецке и взять в местных органах самоуправления: справку из пенсионного фонда, выписку с местной банковской карты на которую приходит пенсия ДНР, справку о наличии имущества. Естественно это будут документы с символикой и печатями ДНР. Признают ли немецкий ведомства такие документы? Так как банковская система ДНР не имеет возможности принимать никакие банковские переводы "из вне", то имеет ли смысл для прямого перевода мною денежных средств из Германии на банковский счет моего родителя, открыть родителям банковскую карту другого государства, например, России, и уже на нее делать перевод и для отчетности в немецкое ведомство делать уже выписку о зачислении денежных средств с этой российской карты? Если недвижимость записана на отца, нужно ли родителям делать справку о том что они в браке для подсчета стоимости совместного имущества? Или каждый родитель берет по справке о недвижимости и все? Спасибо за ответы

Natalia (30/01/2022)

Здравствуйте! Спасибо большое за статью. У меня несколько вопросов:

1.Мы помогаем родителям мужа. Справки нужны от мамы и папы или достаточно только одного родителя?

2. Если родителя два(мама и папа, супруги), то сумма с которой можно списать налог удваивается? 3.Собственного жилья в России они не имеют, по документам оно наше, как-то нужно подтверждать этот факт? То есть какую-то справку о том, что они не имеют недвижимости?

Елена (25/08/2021)

Здравствуйте!

У меня вопрос-наоборот.

Мы с мужем живем в Германии. Он - гражданин Германии, я - пока что России.

Возможно ли здесь нам не работать и получать финансовую поддержку от его сына из другой страны?

Иван (24/07/2021)

Доброго времени суток. Подскажите правильно ли мое понимание налогового вычета в Германии.

Пытаюсь понять, какой будет возврат при вычете для помощи родителям.

Входные данные, 3 налоговый класс. Для простоты расчета возьмем зп = 100к, помощь родителям за год 5к (4 с копейками)

Для того, чтобы понять возврат я считаю налог, который будет уплачен на 100к при помощи калькулятора. Получается следущий результат:

Налог на 100к - 19.095,96

Налог на 95к - 17.323,92 €

Тк данная сумма уменьшает налооблагаемую базу, то вычет должен составить

19.095,96 - 17.323,92 € ~ 1800

Правильный ли мой оценочный рассчет?

Иван (06/05/2021)

Здравствуйте! Подскажите, а важно ли с какого счета отправлять помощь родителям?

Если есть сбережения на Российском счете, не возникнет ли вопросов у налоговой при перечислении мной с моего счета в российском банке на счет родителей?

Wasil D (29/04/2021)

Степан, день добрый!

Спасибо за отличную статью. У меня есть следующий вопрос:

А можно ли списать помощь / алименты несовершеннолетним / совершеннолетним детям от предыдущего брака, если они живут в России?

Тимур (23/10/2019)

Здравствуйте, Степан!

Возможно, стоит добавить информацию о zumutbare Belastung: "Die zumutbare Belastung wird von der Summe der außergewöhnlichen Belastungen abgezogen. Nur diese dann noch verbleibenden außergewöhnlichen Belastungen werden steuermindernd berücksichtigt". Прожиточный минимум в 2020 году равен 9408 евро. Соглавно таблицы расчета величины "zumutbare Belastung", для холостого без детей с брутто доводом в 76500 евро, zumutbare Belastung будет практически равен 4700 (прожиточный минимум для России). В этом случае вернуть ничего не выйдет, если нет каких-то других статей расхода в außergewöhnlichen Belastungen. Если взять тот же пример, но с доходом в 40000 евро, получается 4700 (максимальный вычет для России) - 2.246 (zumutbare Belastung) = 2454 евро - максимальная сумма, на которую можно уменьшить налоговую базу при доходе 40К евро брутто.

Т.е. в случае относительно высоких доходов и отсутствия других статей расхода, помощь родне вычесть из налогов не получится.

Хорошая инфографика тут https://www.vlh.de/wissen-service/steuer-abc/was-sind-aussergewoehnliche-belastungen.html

Ирина (11/01/2021)

Живу в Германии, Baden-Württemberg, два года уже помогаю маме в Калининграде. Я не работаю, муж работает. "Заявление о содержании за 20__ год" на русском и немецком языках. Внизу страницы графа "Подтверждение иностранного муниципального органа/паспортного стола" - управляющая компания ЖЭК ставит печать о прописке без проблем.

Александр (09/01/2021)

Здравствуйте, поправьте ссылку на прожиточный минимум по странам

Елена Б (26/11/2020)

Добрый день! Можно ли получить налоговый вычет за помощь, если родители не твои, а твоей законной супруги?

Елена Безро (22/11/2020)

Добрый день! "Налоговая разрешает отдавать супругу четыре зарплаты в год." Четыре зарплаты брутто или нетто? Спасибо.

Olyashka (24/07/2020)

Добрый день!

Спасибо большое за полезные статьи, они помогают понять с чего начать и куда идти!

Может кто-то сталкивался: У меня мама пенсионер, живет одна в России, в частном доме.

Подскажите, пожалуйста, по подтверждающим документам:

1. если мама имеет небольшой дом, проживает в нем, то нужно ли брать справку о том, что у нее нет другой недвижимости?

2. Будет ли достаточно выписки с банковского счета, т.к. туда приходит пенсия, никаких других денег она не получает.

3. Для того, чтобы доказать, что она пенсионер, достаточно будет справки из пенсионного фонда?

4. В каких органах власти необходимо заверить формуляр/взять справку подтверждающую существование человека?

Светлана (28/06/2020)

Добрый вечер всем,

целый день борюсь с моим Штоерэрклерунгом. Нужна помощь!!!

Я внесла помощь родителям на Украине 5500 Евро, так как они пенсионеры-приложила справку о доходе (то есть пенсия отец:1783 евро в год и мать:987 Евро в год) теперь программа считает мне Unterhaltshöchstbetrag 2250 pro Kopf und bringt Einkünfte in minus :(

Могу ли я внести еще какие то расходы родителей к примеру: лекарство, больница итд.

Спасибо всем большое за ранее, буду ждать ваших советов.

Сергей (12/04/2020)

Добрый день. Я переехал на пмж в Германию 5 лет назад, мы с моей женой имеем 1 общего ребенка, одного ребенка жены от первого брака и еще у меня на украине один ребенок от первого брака. Я оказываю ребенку из украины помощь (алименты), могу ли я получить вычет из налоговой базы зарплаты?

Rafael (21/01/2020)

Здравствуйте

извините непонятно вот это "Налоговая разрешает отдавать супругу четыре зарплаты в год."

Разрешает отдавать? В том смысле что эти 4 зарплаты можно потом в декларации указать как помощь супругу и ребенку?

Сергей_ИТКиев (01/10/2017)

"Не имеет имущества дороже 15 500 евро — учитывают не цену покупки, а текущую стоимость"

Степан, а как этот пункт трактовать- ведь обычно у всех есть собственное жилье, которое в городах стоит явно дороже 15500 евро. Получается, что в таких случаях родственники выпадают из условий? Опять же допустим есть оба родителя и квартира записана на одном, второй получается не имеет собственности?

Также интересно как трактует немецкое законодательство право собственности одного из супругов по отношнию к другому. Тоесть есть два родителя. Недвига записана на одном, второй как бы не владеет ничем (хотя по, например украинскому законодательству, неважно на кого зарегистрирована недвига, право собственности на совместно нажитое имущество принадлежит в равных долях супругам, правда вступает в силу в случае развода или наследства итд).

Виталий (15/12/2019)

Подскажите как правильно доказать перевод денег.

— если к нам в германию приезжает родственница через которую мы хотим передать денег бабушке. Можно ли так сделать?

— если переводить через банк то нужно это делать со счета на счет. У нас например есть трансфервайз карта но она вроде как без немецкого iban? Счет обязательно должен быть немецким?

Эдгар (25/11/2019)

Добрый день всем!

Поделитесь пожалуйста опытом. Можно ли списать с налогов расходы питания и транспорта если у меня гостили родители?

Спасибо заранее,

Эдгар

nKognito (06/08/2019)

Буквально в этом году пытался вернуть часть денег за материальную помощь матери, живущей в России (Тула) пенсионеру-инвалиду. Скачал бланки, заполнил и переправил ей. Ни одна из гос организаций (ЖЭК, паспортный стол, налоговая) не согласились поставить свою печать на иностранном бланке, у всех один и тот же ответ - не имеем права. В итоге связался с Finanzampt и попросил убрать вычет из декларации, ибо бороться с российский бюрократией нет ни желания ни сил. Есть у кого-нибудь опыт заверения подобных документов в России?

Заранее спасибо

Тимур (04/01/2019)

Еще одно небольшое дополнение. Насколько я понял, пенсионный возраст считается по немецкому законодательству. Если пенсионер моложе 65, то последнее требование (Не может самостоятельно себя обеспечивать: пенсионер) не выполняется и списать помощь с налогов не получится.

Тимур (04/01/2019)

Спасибо за статью, отличный ресурс!

Хотелось бы дополнить:

- Материальная помощь рассчитывается на весь календарный год и уменьшается пропорционально к месяцам, в которых помощь не была оказана.

- Максимальная сумма в 2019 году - 9168 евро.

EK (20/09/2018)

Степан, большое спасибо за полезную статью! Подскажите, пожалуйста, заявление на содержание, заверенное в России нотариусом, точно подойдет? Какой есть опыт с налоговой в Германии? К сожалению, в паспортном столе в Москве заверять отказались, т.к. они заверяют только справки, которые сами выдают.

Джо (06/09/2018)

Здравствуйте! Оговорена цифра 9000. Это максимальная сумма, которую могут возместить? Если, скажем, в Россию как помощь родителям отправить 18000, то вернут 9000 или 4500?

Svetlana Cremnev (01/09/2018)

Здравствуйте!

Если Вас не затруднит, разъясните, пожалуйста следующее. Насколько, я поняла необлагаемый минимум в Германии в 2018 году составляет 9 000 евро (https://www.bundestag.de/presse/hib/201611/-/479376). Вы приводите пример для расчёта прожиточного минимума для других стран, исходя из суммы 15 500 евро. Почему именно 15 500, а не 9 000 евро? Пожалуйста, скиньте ссылку на законодательный акт, в котором подтверждается данная информация. Спасибо за внимание!

Cергей (06/06/2018)

Степан, добрый день!

В 2017 году внес в налоговую декларацию 5500 евро помощи матери в Украине и все было учтено.

В этом году столкнулся с проблемой. Finanzamt отказался учитывать 8000 евро материальной помощи, так как Украина относится к 4 группе стран в соответствии с BMF-Schreiben vom 18. November 2013. И вот действие этого письма распространяется на § 33a Absatz 1 Satz 6, где сказано:

ist die unterhaltene Person nicht unbeschränkt einkommensteuerpflichtig(тоесть не проживает в Германии, но получает тут помощь от меня), so können die Aufwendungen nur abgezogen werden, soweit sie nach den Verhältnissen des Wohnsitzstaates der unterhaltenen Person notwendig und angemessen sind, höchstens jedoch der Betrag, der sich nach den Sätzen 1 bis 5 ergibt.

Получается, что я могу списать только четверть от 8800 евро, так как в Украине стоимость жизни в 4 раза меньше, чем в Германии согласно BMF-Schreiben.

По поводу прошлогодней декларации был дан следующий ответ - мы ошиблись, вам должны были учесть только четверть той суммы.

Как Вы считаете, это нам не повезло, что попалась дотошная Sachbearbeiterin, а всем остальным повезло, кто списывает полные суммы или все же Finanzamt не прав?

Саша (18/05/2018)

Добрый день, очень полезно, хотелось бы узнать, насколько это актуально для подачи декларации за 2017 год. Заполняю через Elster и там написано, что с 2017 (отчетного) года предоставление подтверждений сразу не требуется (кроме тех, которые напрямую упоминаются в каком-либо подпункте).

В Außergewöhnliche Belastung такой оговорки по обязательному предоставлению нет. Значит ли это, что я действительно могу отправить декларацию на рассмотрение без подтверждений? Какова вероятность, что при рассмотрении все равно попросят документы дослать?

И какая сумма мат. помощи стоит того, чтобы заморачиваться с бумажками и расходами на перевод и заверку? Имею в виду, есть ли нижняя граница мат.помощи, ниже которой сумму все же не спишут с налогооблагаемой базы?

Спасибо!

Sergej (20/02/2018)

Отличная статья.

А если условно человек фрайберуфлер и доход брутто 100 000. Получится ли списать на своих родителей и на бабушку супруги. Т.е 3 раза по 8800 и переводить каждый месяц равными долями всем. Т.е мы имеем 100 000-9000 КК - 3000 по мелочи - 26400 помощь. Т.е 61 600 еще остается, там есть что откладывать налогами. Прокатит ли так?

Сергей (26/01/2018)

Так все-таки, если в РФ есть дети и я плачу им алименты, находясь в Германии, то имею ли я право декларировать эти выплаты для возврата части налогов?

Андрей (31/12/2017)

Степан, здравствуйте, а если такая одноразовая "большая" сумма была на операцию? Ято было указано при банковском переводе? Что может потребовать налоговая как доказательства?

Дмитрий (22/12/2017)

Добрый день, Степан,

Пытаюсь получить налоговый вычет за счёт матпомощи моей маме. Finanzamt хочет подтверждение о том, что родственник нуждается в помощи (unterhaltsbedürftig). Как этот документ называется по-русски и что конкретно в нем должно быть? Есть ли у вас пример (без личных данных)? И еще. Если она проживает в зоне АТО, можно ли предоставить в Finanzamt указ правительства Украины с перечнем неподконтрольных территорий? Естественно, указ будет переведен на немецкий язык у присяжного переводчика.

Светлана (03/12/2017)

Статья супер!!! Мне очень понравилась. Спасибо.

Как специалист в налоговой сфере, хочу добавить следующее:

- для того, чтобы списать 8820, нужно их вначале заплатить налоговой.

- обратите внимание на то, что возврату подлежит, налог первой тройки: Lohnsteuer, Kirchensteuer, Solidaritätszuschlag. Налог второй группы это: RV, KV, AV, PV возврату не подлежит. Например: при зарплате до 1000 (Брутто) вы не платите Lohnsteuer, Kirchensteuer, Solidaritätszuschlag. Поэтому списывай, не списывай, а результат один.

Булат (17/09/2017)

Степан добрый день!

У меня возник вопрос. Если я допустим маме пошлю в Россию как малоимущей 8800 евро, то получается мне налоговая полностью возместит эту сумму с налогов которые я уплачиваю?