Покупка инвестиционной недвижимости в Германии

Недвижимость в Германии привлекает инвесторов, поскольку позволяет:

- сохранять денежные средства,

- не зависеть от инфляции,

- создавать капитал на долгосрочной основе,

- накопить средства для будущих пенсий,

- финансово обеспечить детей.

Также инвестиционная недвижимость в Германии предоставляет налоговые привилегии, которые способствуют оптимизации портфеля инвестора.

В связи с повышением процентных ставок по ипотечным кредитам Immobilien-Investmentmarkt в стране испытывает спад ажиотажа. Это создаёт благоприятную ситуацию для потенциальных покупателей. Появляется достаточно времени на осмотр объектов, анализ рынка и принятие осознанных решений.

Подготовка к инвестированию

Прежде чем начать поиск недвижимости, рекомендуется:

- проверить свои финансовые возможности,

- составить бизнес-план,

- выяснить максимальный бюджет,

- рассчитать возможную месячную нагрузку по ипотечному контракту.

Конечно, легче всего просто пойти в свой банк. Но разумнее действовать через ипотечного брокера, который проверяет сразу все предложения, доступные на рынке.

Услуги Тупа-Германия

Услуги по поиску ипотеки в Германии

Наши русскоязычные эксперты помогут подобрать оптимальные ипотечные предложения с индивидуальным подходом. Полный анализ условий немецких банков, профессиональные переговоры и детальные разъяснения всех условий кредитования.

Мы помогаем в следующих ситуациях:

- ✓ Покупка недвижимости: подберём лучшие варианты финансирования с учётом ваших возможностей

- ✓ Anschluss-Darlehen: решение для завершения выплат при окончании текущего ипотечного договора

- ✓ Кредит под залог недвижимости: выгодные условия для бизнеса или личных целей

Оставьте контактные данные — мы свяжемся с вами в течение 1 рабочего дня для бесплатной консультации.

Бесплатно проверим все доступные на рынке предложения

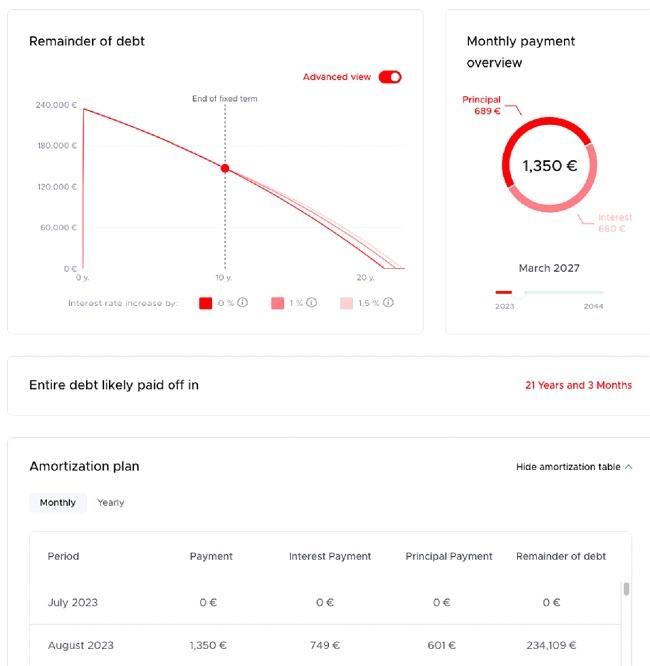

Мы проведём подготовительные проверки и расчёты, используя счётчики:

- Finanzierungsrechner | German Mortgage Calculator — ипотека и нагрузка,

- Budgetrechner | German Mortgage Affordability Calculator — бюджет,

- Aktuelle Zinsen — актуальные ипотечные ставки в Германии.

Пример работы счётчика, который на основе месячной нагрузки показывает, как будет выплачиваться ипотека.

Поиск объектов

Чтобы найти инвестиционные недвижимые объекты в Германии, используются всевозможные методы:

1. Сайты. Вот популярные в Германии:

- Immobilienscout24,

- Immonet,

- Immowelt,

- Kleinanzeigen,

- ohne-makler.net.

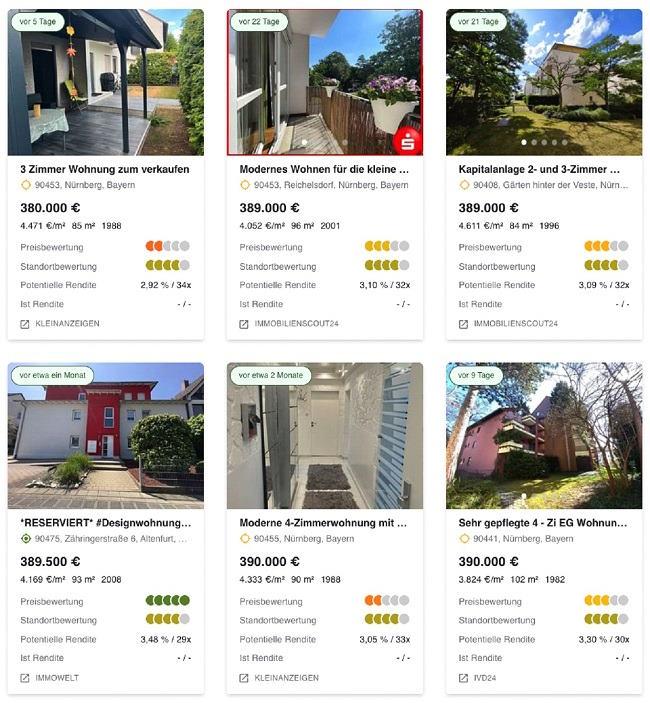

2. Приложения. Наши клиенты получают доступ к приложению по поиску инвестиционной недвижимости в Германии. Достаточно задать фильтры, и система будет проверять объекты по нескольким платформам. Если появляется новое предложение или на существующее снижается цена, приходит оповещение.

Пример поиска и проверки квартир в приложении.

Сервис отражает такую информацию:

- Жирным шрифтом — цена за квадратный метр, ниже — площадь и год постройки.

- Preisbewertung — оценка цены в сравнении со средним ценником сделок в районе. Много зелёных кружков — значит, отличная стоимость. Красные и мало означает, что цена скорее всего завышена. Половина жёлтых кругов — средний прайс.

- Standortbewertung — оценка расположения с учётом инфраструктуры. Индикаторы аналогичные: чем краснее, тем хуже.

- Потенциальная рентабельность в процентах и количество лет окупаемости, из расчёта по средним рыночным ценам.

- Информация, сдаётся ли квартира. Есть предложения покупки «с арендаторами».

- В конце — название площадки, где размещено объявление. Если нажать на карточку, откроется больше подробностей.

3. Риелторы. Специалисты из местных агентств недвижимости помогут найти объекты по конкретным потребностям и бюджету. Но предложат только, что в наличии. Новые варианты искать, скорее всего, не будут — невыгодно. Поэтому не удивляйтесь, если никто не захочет браться за поиски по заявке.

4. Газеты, журналы, онлайн/оффлайн издания. Поищите размещённые объявления или выложите своё — о поиске недвижимости. Даже просто прикрепив на информационных досках или в супермаркетах в целевом районе листовки с описанием желаемой квартиры и контактами, реально найти продавцов. Некоторые бюргеры не очень хорошо ориентируются в интернете, а, случайно увидев объявление, сами позвонят с предложением.

5. Личные связи и рекомендации: Хорошо, если есть знакомые, которые уже инвестировали в недвижимость в ФРГ. Советы «бывалых» обычно оказываются весьма ценными.

6. Финансовые консультанты, банки.

7. Соцсети и другие порталы для общения. Например, можно воспользоваться доской объявлений на нашем форуме Тупа-Германия.

Что учесть при выборе инвестиционной недвижимости в Германии

1. Вторичка или новостройка

Новострой освобождает от необходимости проводить крупные ремонты в ближайшие годы, обычно отличается высокой энергоэффективностью и современной отделкой. Однако стоимость новостроек значительно выше, а инфраструктура района, где находится дом, возможно, не развита.

С новостроем, как ни странно, не всегда бывает гладко с документами. Когда объект начинают разбивать на отдельные квартиры, для каждой надо открывать свою страницу в земельной книге. Порой этот процесс растягивается надолго, вплоть до года. Но приходится ждать — без этого часто не записаться на встречу к нотариусу, а также не получить ипотеку.

Покупателю вторички придётся приготовиться к проведению масштабной реконструкции в скором будущем. Стоит внимательно изучить объект, чтобы обнаружить скрытые строительные дефекты. Кроме того, может потребоваться привести старое здание в соответствие с меняющимися требованиями законов. Например, повысить уровень энергоэффективности.

Перед покупкой подержанной недвижимости, особенно до 1980, важно проверять такие факторы:

- энергоэффективность,

- влажность,

- плесень,

- гниль,

- вредные вещества (полихлорированные бифенилы, древесные защитные средства),

- асбест.

2. Дом или квартира

Выбор также определяется желаемым местоположением: в городской обстановке больше востребованы квартиры, а дома чаще находятся в пригороде или ещё дальше.

Если приобретаете квартиру, будьте готовыми стать членами жилищной кооперативной организации и ежемесячно платить наряду с коммунальными платежами расходы за управление. Но всё равно квартира выйдет дешевле, чем дом. Любые проблемы или ремонт ложатся на плечи кооператива, поэтому расходы делятся на всех владельцев квартир.

Частный дом требует больше внимания, и в первую очередь, речь об участке, за которым придётся следить. Коммунальные расходы здесь выше. Если понадобится починить крышу, расходы лягут на одного владельца.

Конечно, в своём доме возникает намного меньше конфликтов с рядом живущими людьми, чем в многоэтажке. Но и здесь случаются споры между соседями по земельному участку.

3. Центр или окраина

Здесь многое зависит и от типа недвижимости. Недорогой частный дом с большим садом сложно найти в центре города. Примерно так же, как и квартиры в сельской местности.

Недвижимость за городом обычно дешевле, чем в мегаполисах. Но чем дальше, тем, соответственно, выше затраты будущего жильца на дорогу. А это может значительно снизить количество потенциальных арендаторов.

Если из пригорода есть быстрые сообщения, например, на трамвае в центр города, недостаток удалённости нивелируется.

Большую роль играет инфраструктура:

- транспортное сообщение,

- магазины,

- аптеки,

- больницы,

- врачи,

- школы,

- садики,

- кружки.

4. Скрытые недостатки

Бывает, на первый взгляд жильё кажется идеальным. Но при детальном рассмотрении обнаруживаются недочёты, способные в будущем обойтись покупателю слишком дорого. Часто такую роль играет влажность. Если подвал плесневеет, возможно, потребуется установка дренажной системы.

На что обращать внимание:

- общее состояние дома,

- крыша,

- отопительная система,

- электрика,

- окна,

- сантехника,

- стены,

- межэтажные перекрытия,

- трубы.

Если сами не можете правильно понять состояние недвижимости, рекомендуется привлечь оценщика — Gutachter. Он проведёт тщательную проверку объекта на предмет проблемных мест.

Неприятные сюрпризы после покупки никому не нужны. Мы это понимаем, поэтому предоставляем клиентам чеклист нюансов, которые важно проверить при осмотре.

5. Обстановка на местности

Кроме самого объекта, придётся постараться понять, что происходит вокруг. Для объективности лучше приехать в разное время суток и недели. Посмотреть, бывает ли шумно. По проживающим рядом людям и строениям станет ясно, насколько это благоприятный район. Отмечайте,находятся ли рядом заправки, железнодорожные пути, школы, детские сады и прочие инфраструктурные составляющие.

6. Наличие арендаторов

Встречаются заманчивые объявления с низкой ценой? Проверьте, не сдаётся ли уже такая квартира жильцам «за копейки». Избегайте таких предложений — при покупке жилья с проживающими в договоре есть пункт, что покупатель обязан перенять договор аренды. На первый взгляд, кажется, всё просто: покупаешь квартиру, высылаешь уведомление о расторжении контракта, и вуаля — через 3 месяца жильцы съезжают, а прекрасная квартира свободна и в полном распоряжении. На практике всй не так.

По закону, если арендатор не может найти новое жилье за эти 3 месяца, он вправе не съезжать, а продолжать поиск жилья…годами. Собственники пытаются обращаться в суд. Но, исходя из судебной практики, жильца оставят законно в квартире, особенно, если он не имеет задолженностей и не нарушает договор. Также никогда не выселят «в никуда» детей, больных людей и пенсионеров, даже если они задерживают выплаты. За аренду будет копиться долг, который потом арендаторы будут возвращать в установленном судом порядке, исходя из дохода человека (а это может быть и по 10 евро в месяц). А захотите повысить арендную плату — опять препятствие: по закону можно будет прибавить буквально пару процентов, не больше.

7. Ремонт = время и деньги

Часто рассматривают жильё, требующее ремонта. Но проблема в том, что трудно оценить, сколько потом потребуется времени и денег на реконструкцию после такой «выгодной» покупки.

Эксперт-оценщик даст реалистичную оценку объёма работы. Затем покупатель должен решить, насколько способен её выполнить, не жертвуя временем на свою семью и основную занятость.

А в течение следующих нескольких месяцев придётся тратить очень много времени на выполнение плана реставрации. Если есть возможность, нанимают строителей. Но их надо ещё найти, и, конечно, придётся оплатить работу.

Не все узлы постройки можно менять самому. Например, решение о принятии замены окон в квартире должен принимать кооператив. Если он против, сделать ничего не сможете. Есть и плюс — окна обычно меняются за счёт общего бюджета дома. С 2020 собрание собственников имеет право решить, что расходы на обслуживание окон будут полностью нести только собственник конкретной квартиры. При этом кооператив согласует цвет и материал рамы. Поэтому нужно внимательно читать Teilungserklärung.

Документы для покупки

Рассказываем про основной пакет документов для покупки недвижимости — его также потребует банк, если под недвижимость берётся ипотека. Остальные бумаги могут потребоваться в зависимости от ситуации.

1. Exposé или само объявление

«Экспозе» содержит фотографии дома или квартиры, а также информацию о:

- площадях жилых помещений и участка,

- годе постройки,

- оборудовании,

- местоположении,

- состоянии,

- энергетических характеристиках.

Лучше повнимательнее вчитаться в этот документ. Задумайтесь, какую информацию хотели здесь скрыть? Что описали более расплывчато, и где могут быть подводные камни?

«Экспозе» не имеет юридической силы — по сути, в нём можно написать всё, что угодно. Ссылаться в случае конфликта после покупки на такой документ не получится.

2. Grundbuch — земельная книга

В ней, помимо заголовка и инвентарного списка с указанием участка и обозначением кадастрового номера, есть три раздела:

Основные сведения:

- Кто является текущим собственником, с датой регистрации

- Что конкретно является владением. Например если это квартира, под каким номером, и какие территории к ней принадлежат.

- Размер участка и доли в кооперативе.

- Права на участке. Например, прохода, прокладки коммуникаций, пользования, или предварительная запись о передаче права собственности.

- Обременения (ипотека) на участке

Книга не является публичной и доступной для ознакомления. Заинтересованные лица с серьёзным намерением покупки получают копию от владельца (или агента по недвижимости). Проверяйте дату выдачи выписки: она не должна быть старше шести месяцев.

Ипотечный брокер Tupa-Germania закажет выписку из земельной книги, если собственник даст на это разрешение.

3. Flurkarte — официальный план местности

«Флуркарта» (кадастровая карта или картографический план) содержит информацию о местоположении участка, застройке, а также о номере Flur — кадастрового квартала — и Flurstück — участка.

Флуркарта — официальное подтверждение существования участка.

Если обращаетесь к нам за помощью в приобретении недвижимости, мы сами заказываем эту карту.

4. Energieausweis — энергетический паспорт

При продаже недвижимости владелец обязан предоставить энергопаспорт. По нему оценивается энергетическое качество объекта. В документе также перечислены рекомендации по модернизации, которые дают первоначальное представление о возможных затратах на переоборудование.

По году установки котельной получится понять, когда стоит ждать замены. В среднем, хорошая котельная служит 30-40 лет.

5. Baulastenverzeichnis — реестр обязательств

В большинстве земель ФРГ существует реестр, в котором отражены публично-правовые обязательства владельца. Например, ограничения минимальных расстояний до строительства на соседнем участке, которые должны соблюдаться. Или правила подведения инженерных коммуникаций — воды, газа, электричества.

6. Baubeschreibung — описание строительства

Строительное описание даст информацию об используемых строительных материалах и важных параметрах. Например, толщине стяжки, стен или высоте помещений.

В старых зданиях часто этот документ оказывается утерян. Тогда наша команда вместе с хозяином/продавцом недвижимости и покупателем самостоятельно составляют такой документ для банка.

7. Тeilungserklärung — учредительный договор

В этом документе фиксируется разделение многоквартирного дома на несколько единиц. Прописывается, какие части дома принадлежат обществу собственников, а какие назначены индивидуальной собственностью владельца квадратных метров.

Такое иногда, правда редко, встречается и в частных домах, когда они стоят на общем земельном участке, разделённом не в земельной книге, а именно договорённостью.

8. Beschluss Sammlung — сборник решений

Из сборника узнаете , какие решения были приняты собственниками в прошлых собраниях, в том числе, по вопросам технического обслуживания и ответственности.

Дополнительные документы

Кроме этого, рекомендуется получить:

- Страховку дома, по которой видно, как и на какую сумму застрахована недвижимость. Также важно запросить, какие страховые случаи были за последние пять лет.

- Расчёт жилплощади.

- Чертежи квартиры и дома (Grundrisse und Zeichnungen).

- Драфт контракта застройщика (для новостройки).

Финансирование и оформление кредита

Следующий шаг — подтверждение финансовой способности и получение кредита для покупки недвижимости. Для этого обратитесь к банку или ипотечному брокеру. Последний просматривает имеющиеся кредитные предложения на рынке, сравнивает, а также устраивает тендер между банками.

Порядок действий такой:

- определяются бюджет и месячная нагрузка,

- рассматриваются потенциальные предложения от банков,

- оцениваются собственные финансовые возможности,

- находится подходящий объект,

- продавец и покупатель договариваются о цене,

- собираются документы,

- оформляется ипотека в банке.

Кредит никто не выдаст без уже подобранного объекта.

Ипотечный брокер проекта Tupa-Germania сопровождает по этому процессу, от первой идеи вложения в недвижимость до получения ключей. Через нас можно получить финансовый сертификат, чтобы брать с собой на просмотр недвижимости. Документ подтверждает кредитоспособность и максимальную сумму для покупки объекта. Заполните небольшую форму, чтобы получить консультацию.

Сдача недвижимости в аренду

Работа с арендатором:

- Поиск арендатора: размещение объявлений об объекте недвижимости, подбор подходящих кандидатов и организация просмотров.

Прежде, чем искать незнакомцев, проверьте близкий круг, где уже есть люди с рекомендациями. Также можно сдавать квартиру друзьям и родственникам. Но важно обратить внимание на некоторые нюансы оформления, чтобы не получить проблем с налоговой.

- Проверка потенциального съёмщика: просмотр его кредитной истории, оценка финансового состояния, получение рекомендаций от предыдущих арендодателей. Это поможет убедиться в платёжеспособности и надёжности арендатора.

- Составление договора аренды: найти платный/бесплатный шаблон можно в интернете или по юридической страховке. В документе прописываются условия, сроки, стоимость аренды, права/обязанности сторон и другие важные пункты.

- Организация въезда и выезда: осмотр объекта перед заездом жильцов, составление инвентаризационного акта, а также сбор залога и ключей.

- Управление: общение с арендатором, ответы на вопросы, решение возникающих проблем, обслуживание технических запросов, организация ремонтных работ, взаимодействие с жильцами по поводу платежей и т. п.

- Сбор арендной платы в соответствии с условиями договора. Включая напоминания о платежах и урегулирование задолженностей.

- Урегулирование споров и расторжение договора при конфликтах между арендатором и арендодателем.

Жильцы в Германии очень хорошо защищены законом, поэтому «сложного» арендатора практически невозможно выгнать из квартиры.

По закону, допускается выселение как правило в двух случаях:

- Отсутствие платы за аренду,

- Владельцу необходимо самому проживать в квартире.

Но даже в этих ситуациях придётся ждать выезда несколько месяцев.

Страхование

Владельцу инвестиционной недвижимости придётся позаботиться о надлежащей защите.

Рекомендуем оформить страховки:

- От пожара и стихийных бедствий, таких как наводнения, землетрясения и ураганы. Поможет восстановить имущество в случае разрушительных событий. Без этой страховки большинство банков вообще не выдают кредит на недвижимость.

- В многоквартирных домах обычно заключается на весь дом, а потом стоимость делится между квартирами и вносится в коммунальные услуги. А если приобретается частный дом, полис придётся оформлять самостоятельно.

- Юридическую. Обычно возникает много споров, которые влияют на отношения между арендатором и арендодателем. Конечно, чем больше квартир сдается в аренду, тем выше риск, что владелец влезет в судебный спор с жильцами.

- Если у хозяина имущества уже есть адвокатский полис, нужно проверить, застрахован ли он как арендодатель, потому что такая опция не входит в стандартный пакет.

- От неплатежей за аренду. Если жилец прекращает выплаты, полис выступает в качестве финансовой защиты и позволяет получить компенсацию за потерянный доход.

- От ущерба третьим лицам — оформляется квартиросъёмщиком. Повышает вероятность, что владелец получит компенсацию в случае нанесения ущерба квартире со стороны проживающих.

- Ответственности домовладельцев и землевладельцев. Возмещает ущерб, нанесённый третьим лицам в результате дефектов конструкций дома, их обслуживания, нарушения обязанности расчищать и посыпать гравием во время зимнего периода дорожки, освещения или уборки близлежащей территории и т.д.

Страхование гражданской ответственности не покрывает ущерб стёкол, если они вдруг нечаянно разобьются по вине съёмщика. Тут выручит только Glasversicherung — страховка стекла. Её лучше заключать вместе со страхованием имущества — Hausratversicherung, которое покрывает расходы от ущерба дому от воды, пожара, кражи, и т.п.

Правильное страхование играет важную роль в защите инвестиций в недвижимость. Перед выбором страховых услуг тщательно изучите полисы, чтобы удостовериться в их соответствии имеющимся потребностям. Помните о необходимости регулярного обновления контрактов и поддержания надлежащего уровня страховой защиты. Страховку можно оформить или поменять в любом месте, в том числе, через страхового брокера проекта TupaGermania.

Услуги Тупа-Германия

Персональный подбор страхового полиса

Наши русскоязычные страховые эксперты помогут вам найти оптимальное решение с учётом всех особенностей вашей ситуации. Заполните короткий опросник — и мы подберём для вас лучшие варианты страховых продуктов от проверенных немецких компаний. Это бесплатно и ни к чему не обязывает.

Займёт менее 5 минут

Налогообложение

При покупке недвижимости инвестору придётся платить налоги — при получении дохода от сдачи в аренду или Spekulationssteuer — с продажи квартиры.

Налог на доходы от аренды имущества

Любой, кто сдаёт в аренду имущество (vermietet oder verpachten) как частное лицо, должен платить налог с дохода, раскрывая его в Приложении V (Anlage V) декларации. Сумма рассчитывается индивидуально по налоговой ставке — от 14 до 45%.

Но в декларации также учитываются и расходы владельца от сдачи в аренду:

- Амортизация

Любой, кто покупает недвижимость и сдаёт в аренду, вправе списать 2% стоимости объекта и производственных затрат в течение 50 лет. Если дом был построен до 1925, норма амортизации составляет 2,5% за 40 лет.

С 2023 линейная амортизация недвижимости увелилась до 3%, что соответствует сроку полезного использования около 33 лет. Это предусмотрено в Законе о ежегодных налогах и применяется к зданиям, строительство которых завершено после 31.12.2023.

22 марта 2024 Федеральный совет принял Wachstumschancengesetz, в котором содержится решение о введении дегрессивной амортизации (Degressive AfA) для нового строительства жилых помещений. Меры направлены на стимулирование нового строительства и снижение накопления нереализованных проектов.

Согласно новым правилам:

- Дегрессивная амортизация применяется только к вновь построенным или приобретенным в год завершения строительства жилым зданиям и квартирам.

- В первый год возможно списать с налогов 5% инвестиционных затрат. В последующие годы – 5% остаточной стоимости.

- Возможен переход на линейный метод амортизации.

- Строительство должно начаться с 1 октября 2023 по 30 сентября 2029.

- Основным критерием для дегрессивной амортизации становится начало строительства, а не заявка на него (Bauantrag).

- При покупке недвижимости договор должен быть заключен с 1 октября 2023 по 30 сентября 2029.

Дегрессивную амортизацию также можно комбинировать с особым налоговым вычетом — Sonderabschreibung — для нового строительства арендных квартир. Преимущества будут получать новые здания, соответствующие стандарту энергоэффективного 40 и обладающие сертификатом устойчивости QNG (EH40 / QNG), при условии соблюдения верхней границы стоимости строительства в 5200€ за м2.

Пример: при инвестициях в размере 400000€ можно списать 20000€ в первый год и 19000€ — во второй. В течение шести лет после завершения проекта вы сможете списать налоговым путем около 106000€.

Что включает амортизация

- Grundstücksanteil — долю стоимости здания.

Закон о подоходном налоге (das Einkommensteuerrecht) предусматривает, что в виде амортизации учитывается только потеря стоимости здания, без земли. Но рассчитать эту долю бывает трудно.

Стандартно берут соотношение 80% здание и 20% земля. Но иногда такое деление отвергается налоговыми органами (например, в районах с более дорогой землёй). Поэтому для определении стоимости здания рекомендуется обращаться к налоговому консультанту.

- Anschaffungskosten — затраты на приобретение.

Чтобы установить цену объекта, релевантную для амортизации, необходимо учесть затраты на приобретение. Они включают:

- стоимость недвижимости — Kaufpreis der Immobilie,

- налог на приобретение собственности — Grunderwerbsteuer,

- нотариальные расходы — Notarkosten,

- комиссию маклера — Maklercourtage.

В случае новостроек дополнительно включается плата за нанятого архитектора — das Honorar für einen beauftragten Architekten.

- Reparatur- und Instandhaltungsarbeiten — расходы на работы по ремонту и техническому обслуживанию объекта

Если инвестируется более 15% покупной цены за вычетом стоимости земли в течение первых трёх лет после покупки, не получится списать эти затраты в короткие сроки (в том же году) — только в течение длительного периода времени.

Такие глобальные инвестиции уже относятся к производственной себестоимости здания Herstellungskosten и добавляются к амортизации.

- Zinszahlungen — проценты по ипотеке

Если арендодатель взял кредит на покупку недвижимости, он также может списать проценты по ипотеке с налогов.

- Laufenden Kosten — расходы на эксплуатацию

К таким расходам относятся те, что не могут быть переложены на арендатора, например:

- на управление недвижимостью — Hausverwaltung,

- брокерские при новой аренде — Maklerkosten bei einer Neuvermietung,

- на рекламные объявления.

Пример расчёта налогов с учётом расходов арендодателя

- Доход от аренды: 12000€

- Проценты по кредиту на недвижимость: 6000€

- Амортизация: 7800€

- Текущие расходы (например, управление недвижимостью): 500€

- Ремонт неисправного смыва унитаза: 120€

- Доход от аренды: -2420€

В данном случае доходы отрицательные, поэтому инвестор не должен платить налог. Наоборот — сумма даже вычитается из его дохода и тем самым уменьшает налогооблагаемую базу.

Спекулятивный налог с продажи недвижимости

Взимается по ставке подоходного налога при продаже недвижимости, не находящейся в личном пользовании, с целью получения прибыли в течение 10 лет с момента покупки.

Налог взимается только с прибыли. Поэтому лучше бережно хранить документы о приобретении, чтобы иметь возможность доказать покупную цену.

Способ избежать этого налога — личное пользование, когда недвижимость занимает владелец (или его ребёнок) в течение последних трёх лет: год продажи + два до этого.

Например, если человек переехал в дом в декабре 2017, без налогов вправе продать его в январе 2019.

Вдвойне невыгодной оказывается продажа арендованного имущество до истечения десятилетнего периода. Придётся платить налог с прибыли от продажи, при этому сумма увеличивается за счёт вычета всей амортизации из стоимости приобретения.

Допустим, недвижимость была куплена за 350000€, а восемь лет спустя продана за 600000€. Прибыль от продажи составит 250000€. Но налоговая инспекция также учтёт ежегодную амортизацию в размере 7000€ (2%). Тогда затраты на приобретение уменьшаются на 56000€ (7000€ х 8 лет). Соответственно, налогооблагаемая база (прибыль) вырастет до 306000€ (250000+56000).

Плюсы и минусы инвестиционной недвижимости

| Преимущества | Недостатки |

|---|---|

|

|

Риски арендодателей в Германии

- Неплатежеспособные арендаторы — главная «головная боль» немецких арендодателей. Жилец задерживает или вообще перестаёт платить за аренду, что приводит к потере доходов от сдачи жилья.

- Повреждение недвижимости. Такое случается при неправильном использовании помещений, небрежном отношении к имуществу или умышленной порче. Хозяину приходится не только восстанавливать испорченное, но дополнительно выделять средства на ремонт.

- Юридические проблемы: несоблюдение проживающими условий контракта, споры о правах и обязанностях сторон или нарушение правил аренды. Иногда требуется нанимать адвокатов, тратить свои время и деньги для разрешения конфликтов.

- Периоды простоя, означающие потерю потенциального дохода. Бывают обычно по окончании договора аренды, когда новый жилец ещё не найден, или при других обстоятельствах, когда временно невозможно сдавать жильё.

- Изменение норм арендных отношений: В Германии существуют законы, которые регулируют права и обязанности арендодателя. Новые корректировки способны пагубно сказаться на условиях аренды или ограничить возможности арендодателя.

- Недостаточная защита от убытков. Иногда страховка не полностью покрывает ущерб, связанный с повреждением, или другими проблемами, возникающими в процессе аренды. Тогда арендодателю для восстановления приходится платить самому.

Услуги Тупа-Германия

Услуги по поиску ипотеки в Германии

Наши русскоязычные эксперты помогут подобрать оптимальные ипотечные предложения с индивидуальным подходом. Полный анализ условий немецких банков, профессиональные переговоры и детальные разъяснения всех условий кредитования.

Мы помогаем в следующих ситуациях:

- ✓ Покупка недвижимости: подберём лучшие варианты финансирования с учётом ваших возможностей

- ✓ Anschluss-Darlehen: решение для завершения выплат при окончании текущего ипотечного договора

- ✓ Кредит под залог недвижимости: выгодные условия для бизнеса или личных целей

Оставьте контактные данные — мы свяжемся с вами в течение 1 рабочего дня для бесплатной консультации.

Бесплатно проверим все доступные на рынке предложения

Как снизить риски

Главные рекомендации сводятся к превентивным мерам. Проводите тщательный отбор арендаторов, составляйте подробные и чёткие договоры аренды, оформляйте страховку от возможных убытков. Чтобы быть готовым к возможным юридическим проблемам, заранее проконсультируйтесь со специалистом.

Один из способов снизить риски — инвестировать в комплексное предложение, включающее работу с арендатором и ремонтные работы. Об этом расскажем подробнее.

Инвестиции в комплексное предложение — Immobilien Investment als Gesamtpaket

Концепция «пакета» услуг в области инвестиционной недвижимости Германии позволяет переложить заботы на профессионалов. Сдавать в аренду и получать прибыль можно легко и без проблем:

- Гарантия регулярного дохода. Система «арендного пула» — MIETPOOLSYSTEM, при которой поиском арендатора занимается сообщество арендодателей. Даже при смене жильцов, простое квартиры или ремонте обеспечиваются непрерывные арендные платежи и минимизируется риск для хозяина.

- Ремонт и реновация. Обычно для успешной сдачи требуется привести квартиру к современному стандарту. При первой смене арендатора производится индивидуальная инвентаризация квартиры. При необходимости проводятся однократные ремонтные работы.

- Долгосрочное управление. Такой подход значительно упрощает задачи по управлению для покупателя недвижимости. Регулярно рассчитываются эксплуатационные расходы, решаются вопросы арендаторов. Также контролируется процесс смены жильцов и координируются необходимые восстановительные работы в квартире.

«Вы инвестируете — мы заботимся о деталях» — слоган компании HNG Verwaltungs AG. Команда устойчиво сопровождает инвестора и его инвестицию в недвижимость. В пакет услуг «Всё включено». В том числе, взаимодействие с управляющей компанией, представление интересов владельца на собраниях собственников и регулярное отслеживание достижения экономических целей инвесторов.

Преимущества концепции

- Создание надёжной собственности и получение доходов от аренды без перебоев.

- Вклад в материальные ценности. Инвестирование в реальную собственность, подтверждённую правами в кадастре, минимизирует влияние инфляции.

- Низкие риски. Больше нет никаких опасений относительно возможных проблем с арендой. Даже если у человека совсем нет опыта, и он боится проблем при общении с арендаторами, это не станет препятствием для успешных капиталовложений. Комплексное инвестирование гарантирует простое управление сдаваемыми в аренду квартирами.

- Создание капитала для будущего детей. Купленные активы переходят от поколения к поколению, поэтому сдаваемые в аренду квартиры идеальны для долгосрочного накопления состояния. Цены на аренду в ФРГ постоянно растут. Это означает, что у инвестора и его потомков появляется возможность непрерывно получать и увеличивать доход.

- Налоговые преимущества. Например, возможность списывать расходы на обслуживание и ремонт недвижимости, амортизацию здания и проценты по ипотеке. Кроме того, при определённых условиях владельцы недвижимости в Германии получают налоговые льготы при продаже квартиры или дома.

Тупа-Германия, выступая партнёром HNG Verwaltungs AG, сопровождает клиентов при покупке инвестиционной недвижимости. Вы получите набор услуг, от выбора объекта до помощи с финансированием и получением документов.

Варианты комплексного инвестирования

SystemImmo и NettoImmo

Это два предложения с пулом проверенных и рекомендованных объектов. Обеспечивают прозрачную проверку основных факторов:

- Состояние объекта (квартиры/дома).

- Договор аренды (составление структуры, анализ условий).

- Будущая стоимость (прогнозы и расчёты дохода).

Что входит в пакет услуг:

- Управление собственностью (WEG-Verwaltung)

- Управление арендой (Mietverwaltung)

- Защита от потери арендных платежей (Mietabsicherung)

- Услуги по посредничеству в ремонтных работах (Vermittlungsservice für Renovierungsarbeiten).

- Финансовые услуги / финансирование (Finanzierungsservice)

SystemImmo включает все перечисленные услуги.

NettoImmo — только управление собственностью. Mietverwaltung, защиту от потери платежей и другие опции клиент добавляет в пакет по желанию.

Самое большое отличие от SystemImmo: отсутствие автоматически включённого ремонта. Если же клиенту необходимо отремонтировать квартиру, и он не хочет этим заниматься сам, достаточно сообщить об этом, и услугу подключат.

Когда владелец самостоятельно осуществляет ремонт в квартире, он вправе учесть эти расходы в налоговой декларации и получить вычеты.

Примеры расчёта прибыли при комплексном инвестировании SystemImmo

На примерах 2-х и 4-х комнатных квартир в Магдебурге и Дортмунде разложены все расходы и доходы. В верхней части таблицы представлены расчёты с учётом ипотеки и без.

Сумма ипотечных выплат взята в качестве примера одинаковой в обоих случаях.

| Параметры объектов | Квартира 1 | Квартира 2 |

|---|---|---|

| Город | Magdeburg | Dortmund |

| Количество комнат | 2 | 4 |

| Площадь, м2 | 43,36 | 99,4 |

| Цена за квадратный метр | 2 410 | 2 923 |

| Год постройки | 1988 | 1983 |

| Холодная арендная плата (Kaltmiete) | 288,83 | 695,8 |

| Цена продажи | 104 500 | 290 500 |

| Дополнительные расходы единоразово при покупке жилья (нотариус, Grunderwerbsteuer) = Kaufnebenkosten |

7 315 | 24 693 |

| Итого единовременные затраты | 111 815 | 315 193 |

| Холодная арендная плата в месяц (Kaltmiete) | 289 | 696 |

| Расходы в месяц (управление, арендный пул и т. д.) | 87 | 95 |

| Ежемесячный доход без ипотеки | 202 | 601 |

| Ипотека: Zinsen (проценты) +Tilgung (основной платёж) | 504 | 504 |

| Ежемесячный доход/расход с учётом ипотеки | -302 | 97 |

| Годовая холодная арендная плата (Jahresmiete) | 3 468 | 8 352 |

| Годовые расходы (управление, арендный пул и т. д.) = Verwaltungs-/ Instandhaltungskosten | 1 044 | 1 140 |

| Jahresreinertrag Итого годовой чистый доход (без учёта ипотеки) |

2 424 | 7 212 |

| Jährliche Nettomietrendite Прибыль (процентов/годовых) |

2,17% | 2,29% |

| Steuerliche Betrachtung — оценка дохода с налоговой точки зрения | ||

| Годовая холодная арендная плата (Jahresmiete) | 3 468 | 8 352 |

| Амортизация в год | 1 818 | 5 142 |

| Проценты по ипотеке в год | 4 536 | 4 536 |

| Годовые расходы (управление, арендный пул и т. д.) = Verwaltungs-/ Instandhaltungskosten | 1 044 | 1 140 |

| Доход до уплаты налогов | -3 930 | -2 466 |

Вторая часть таблицы представляет Steuerliche Betrachtung — оценку дохода с налоговой точки зрения. Здесь учитываются расходы при расчёте базы для вычета налога (амортизация, ипотечные проценты, годовые затраты на управление и т. п.).

В данных примерах наблюдается отрицательный доход. Это означает, что налогооблагаемая база инвестора будет снижена на эту сумму, и ему придётся выплатить меньше или даже получить возврат налогов. Но всё индивидуально — принимаются в расчёт налоговая ставка и другие доходы налогоплательщика.

CareImmo — дома престарелых и жильё для пожилых

При вложении в такую недвижимость обеспечивается максимальная гибкость. Есть возможность выбора между предпочтительным/преимущественным правом заселения или арендной платой, индексируемой по росту.

Обеспечение гарантированной аренды по концепции CareImmo осуществляется через долгосрочный контракт с поставщиком услуг медицинского обслуживания.

Рынок жилья для пожилых людей включает три сферы:

- Полноценное стационарное обслуживание — VOLLSTATIONÄRE PFLEGE

Для престарелых, за которыми больше невозможно ухаживать дома, когда они нуждаются в круглосуточном уходе и помощи медицинского персонала.

- Обслуживание в домашних условиях — BETREUTES WOHNEN IM ALTER

Подходит для активных пожилых, которые могут самостоятельно ухаживать за собой, ценят общение и дополнительно получают помощь в рамках обслуживаемого жилья.

- Специально приспособленное жильё — SENIORENGERECHTES WOHNEN

Квартиры и дома, адаптированные под потребности престарелых. С широкими дверными проемами, лифтом и другими необходимыми удобствами. Связано с сетью поставщиков услуг по уходу.

KonzeptImmo

Основные отличия предложения:

1. Обеспечения аренды (Bereich Mietabsicherung). Обычно у инвестора есть возможность воспользоваться:

- гарантией аренды (Mietgarantie) с привлечением поручителя,

или

- внести квартиру в пул аренды (Mietpool) — когда объединяются несколько владельцев недвижимости, собирают арендную плату в один общий «кошелёк» а затем распределяют соответствующим образом.

В дополнение можно заключить страхование от потери арендной платы (Mietausfallversicherung). Если жилец прекращает выплаты, полис выступает в качестве финансовой защиты, обеспечивая компенсацию за отсутствующий доход.

2. Ремонт по желанию. После выселения арендатора проводится инвентаризация состояния квартиры. Затем определяются необходимые ремонтные работы для повторной аренды. Владелец вправе выбрать, будет ли делать ремонт, и каким способом: своими силами или через компанию.

01-08-2023, Алекс Тротт, Ольга Щетинина, Елена Шек, Анна Ауст, Екатерина Щукина

Войдите или зарегистрируйтесь, чтобы подписаться на уведомления о комментариях к статье.

Войти!

✅ В чате вы сможете задать вопросы, обсудить тему с другими иммигрантами и быстро получить ответ на вопрос.

📌 В канале публикуем дополнительную информацию, полезные материалы и свежие новости.

Ольга (02/11/2024)

Здравствуйте,

Подскажите пожалуйста, если мы покупаем квартиру под сдачу и потом через пару лет планируем сами туда заселиться, можно ли это сделать? какие подводные камни могут ожидать?

заранее спасибо!

Egor (20/10/2024)

Здравствуйте,

если я беру ипотеку, например, на 10 лет на 200т, сдаю в аренду. После 10 лет грубо говоря остается restschuld равный 100т. Могу ли я продать квратиру кому-либо и рестшульд загасить полученными деньгами? Или сначал гасится рестшульд, а потом продается? Или возможен только такой вариант что новый покупатель берет на себя эту ипотеку дальше, на каких тогда условиях?

Что-то не нашел как это работает.

Дима (28/03/2024)

Здравствуйте, подскажите пожалуйста, предлагают ли фирмы такой вариант инвестиций, что бы при условии , если я возьму кредит на недвижимость и доход от сдачи в аренду покрывал полностью все расходы ( что бы выходило в «0») , а спустя какое то время , когда кредит я выплачу то недвижимость просто станет моей )?

Светлана (20/02/2023)

Меня все время мучает вопрос, как налогооблагается доход со сдачи квартиры, которую купило обычное физлицо.. я нигде не могу найти инфу на эту тему. Это как обычный доход или можно списать расходы на ипотеку, например..

J (17/03/2021)

Добрый день,

Слышал, что выгоднее сдавать жилье взятое в ипотеку, а самому при этом жить в съёмном(в рамках первой ипотеки). Из-за того, что можно налоги списать. Расскажите, пожалуйста правда ли это.

Дмитрий (13/12/2013)

Здравствуйте я покупаю жилье в Берлине был уже у нотариуса прочитал контракт на покупку жилья

Он мне сказал что подписать могу только через 2 недели такие законы и предложил если я улетаю то нужно подписать доверенность на его сотрудника что бы он подписал контракт на покупку квартиры и он вышлет мне счет на оплату у меня вопрос по поводу доверенность грозит ли мне что не будь

в дальнейшем

Заранее способом за ответ

Анастасия Константиновна (31/01/2019)

Здравствуйте, Степан. Это все конечно понятно, статья очень полезная и мне она сейчас во многом помогла, но у меня остались еще вопросы и мне нужна ваша консультация, скажите пожалуйста когда это возможно и сколько стоит?

Виктор (05/12/2018)

Добрый день. Вопрос возможно банальный. Домовой сбор в случае сдачи своего жилья в аренду платится в любом случае. Он входит в варм для съемщика или платится еще отдельно владельцем квартиры?

Александр (14/02/2018)

Добрый день!

В этой статье был поднят вопрос о налоговых послаблениях при покупке покупке квартиры в ипотеку, но эта тема, к сожалению была раскрыта не полностью. Может быть вы знаете на какие налоговые вычеты можно рассчитывать при покупке квартиры в ипотеку? При условии, что я работаю и плачу налоги в Германии. Есть ли разница в этих послаблениях если я куплю квартиру в ипотеку и сдам ее или сам буду в ней жить? Например, в России при покупке квартиры я могу вернуть НДФЛ в размере 2000000 рублей из налогов. Может быть можно вернуть ипотечную ставку из налогов или что-то в этом роде. И второй вопрос. Если я купил жилье в ипотеку и сдаю его, какими налогами облагается доход с аренды? Опять-таки, возможны ли возвраты из налогов (и какие) в этом случае. Наверно тут еще важно, что я уже имею ставку ~42% на основном рабочем месте.

Я понимаю, что полной информацией вы возможно не обладаете, но буду признателен за любые ответы!

Максим Ляшенко (07/07/2016)

Здравствуйте Степан! Почитал комментарии и появился такой вопрос: если я сдаю одну квартиру, то могу не оформлять это как предпринимательство, если многоквартирный дом (допустим как 2 квартиры) то уже необходимо оформляться как предприниматель? Где находится эта граница?))

Виктория (06/05/2016)

Здравствуйте Степан! Я нахожусь уже 3 года в Германии по визе на воссоединение семьи, мой муж здесь студент. Я пока не работаю. Мы недавно приобрели квартиру и задумываемся над приобретением многоквартирного дома для сдачи в аренду. Скажите пожалуйста какие возможности у меня есть чтобы остаться жить в Германии? Могу ли я в таком статусе открыть частное предпринимательство или же в этом нет необходимости? И можно ли просто владеть коммерческой недвижимостью без предоставления рабочих мест, но при этомрасчитывать на получение ПМЖ? Спасибо заранее.

Сергей (12/02/2016)

Добрый день.

Не могли бы Вы посоветовать грамотного консультанта по вопросам недвижимости в Германии.

Спасибо.

Nika Ageeva (08/02/2016)

Добрый вечер Степан!

Спасибо за ответ.Вот это я не поняла что за процесс получения ВНЖ.

Из-за квартиры ВНЖ не дают. Но это облегчит процесс его получения по другой причине. ???

Чем облегчит?

Спасибо за беспокойство С уважением Ника

Вячеслав (14/04/2015)

Здравствуйте Степан!

У меня возник вопрос, у меня к примеру, имеются средства для покупки 5-ти квартир в Германии.

Отсюда вопрос, какие квартиры наиболее востребованы на рынке аренды жилья, одно, двух или трех комнатные квартиры? Как лучше поступить, купить на свои деньги 5 квартир или взять кредит в банке и купить 10 квартир? Будет ли овчинка стоить выделки?

Какие лучше покупать квартиры, в новостройке или б/у?

В каком на ваш взгляд городе лучше покупать квартиры для этой цели, с точки зрения соотношение цены квартиры к стоимости аренды (так сказать выжать максимум из вложений)

Ну и конечно, будет ли это хорошим основанием для бизнес иммиграции?

Аскер (13/10/2014)

Здравствуйте, Степан. Меня интересует, то, что, выдается ли ПМЖ тем лицам кто купил в Германии бизнес-недвижимость и сдает её в аренду. Считается ли это основой для получения ПМЖ? Спасибо.

Андрей М (17/04/2014)

Степан, здравствуйте.

А есть ли налог на доход от сдачи жилья? Если да, то придённые расчёты несколько неверны.

Александр (14/02/2014)

Аналитика простая- недвижимости это пасив где окупаемость порядка 8-10 лет , если не считать расходы на управляющию компанию и страховки и если это жилая недвижимость,Для оплаты-счет в немецком банке не обязательно открывать ,можно банковским переводом из России на основании договора купли продажи,в дальнейшем можно открыть счет в немецком банке , но не все банки открывают счета иностранцам,могу посоветовать попробывать сходить в Deutsche bank,полное оформление занимает порядка 9-11 месяцев -пользоваться можно как правило после оплаты суммы по договору примерно через 2-4 месяца после подписания

На рынке присутствуют рускоговорящие агенты ,проверять подлиность лицензии -можно через торгово -промышленную палату в Москве.

Кореспонденция может приходить на их немецкий адрес

Если вы плохо говорите по немецки нотариус на сделку заранее приглашает присяжного переводчика,оплата за Ваш счет, как и услуги нотариуса

Разумеется в дальнейшем с доходов оплачивается налог

Очень правильно написано в статье -перед покупкой нужно приезжать и смотреть на месте -С откровенным криминалом не сталкивался ,но увидеть по соседству заброшенный дом или дома шанс есть,равно как пустующий магазин или офис в не проходном месте если это коммерция

Я бы не советовал просто так покупать разрушающийся дом если нет планов на стройку или реконструкцию даже по очень смешной цене

есть так же определенные правила по жилой недвижимости и долгосрочным аредаторам, кто проживает более 10 лет и ценам на аренду ,как правило на сайте ратуши можно найти диапазон цен .

По моим наблюдениям плохо пользуются спросом угловые дома .а так же казино и салоны красоты,Крупные города и университетские городки более доходны , и имеют другие условия ,как и цены

Andrey Buldakoff (06/02/2014)

Добрый день Степан

а может есть какая то аналитика на счет выгодности таких покупок ? ведь наверное какие нибудь инвест компании проводят аналитику и публикуют отчеты ?

Елена (23/12/2013)

Скажите пожалуйста, ссылка на опытных консультантов - я понимаю это как бы ваше взаимное партнерство.. Как вы можете охарактеризовать данную компанию и их качество предоставляемых услуг, отзывы людей.. Заранее спасибо.

Иван Чуба (10/12/2013)

Осталось найти 100 000 евро, для старта :)