Бонусы к зарплате в Германии без налогов: кейс сотрудника

Кому открыт немецкий рынок труда

Тема налогов в Германии волнует почти каждого, кто работает по найму. Налоговая декларация действительно помогает частично снизить нагрузку, но её эффект обычно ограничен. При этом существует другой, менее очевидный путь — оптимизация через неденежные выплаты от работодателя. Такие бонусы и льготы не включаются в налогооблагаемую базу и позволяют увеличить реальную выгоду сотрудника без роста налогов и социальных взносов.

Чтобы было понятнее, вместо общих советов и абстрактной теории давайте разберём конкретный реальный кейс — с цифрами, условиями и ограничениями. И посмотрим, как за счёт перераспределения выплат меняются чистый доход сотрудника, налоговая и социальная нагрузка, а также общая стоимость этого работника для работодателя.

Речь не о том, как «обмануть систему». А о том, как за счёт бонусов и льгот от работодателя можно кардинально изменить финансовую картину сотрудника.

Все инструменты, которые рассматриваются дальше, официально предусмотрены немецким законодательством. Но при этом они редко используются комплексно, потому что мало кто о них знает. К тому же они требуют расчётов, согласования с работодателем и понимания последствий — как для сотрудника, так и для компании.

Зарплата сотрудника: брутто — нетто

Финансовая реальность трудящегося в Германии начинается с понимания расчёта его netto (после всех вычетов) и brutto (до вычетов) дохода. А социальные взносы и налоги зависят от основных параметров человека.

В нашем кейсе наёмный работник в Германии со стандартными условиями:

- налоговый класс IV,

- 28 лет,

- без детей,

- состоит в церкви и платит церковный налог,

- застрахован в государственной системе здравоохранения с дополнительным взносом 2,69%.

Месячная зарплата брутто — 4 200 €. Но для сотрудника и работодателя суммы будут в итоге другие и разные.

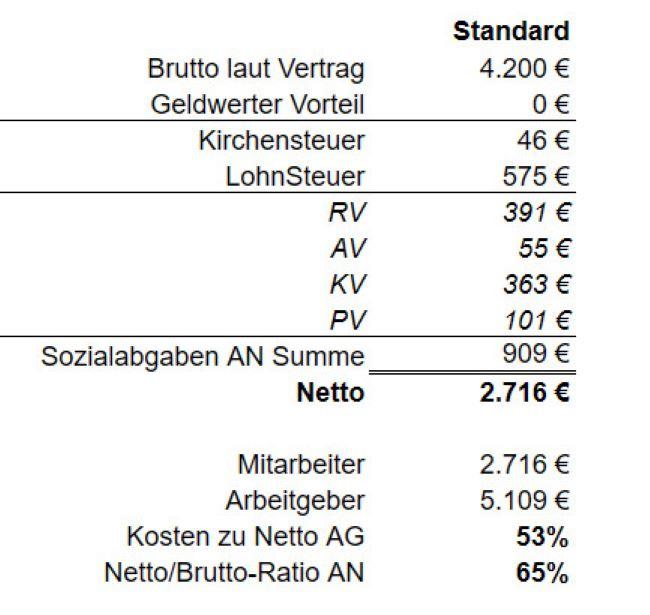

Для сотрудника:

- После удержаний на налоги (575 € подоходный и 46€ церковный) и социальное страхование (909 €) остаётся нетто — 2 716 €.

То есть, почти 35% брутто уходит ещё до того, как деньги попадают на счёт.

А с точки зрения работодателя ситуация выглядит так:

- Зарплата: 4 200 €

- Социальные взносы работодателя (так как он тоже их платит наравне с сотрудником): 909 €

- Полная стоимость сотрудника: 5 109 €

То есть чтобы сотрудник получил 2 716 € на руки, компания фактически тратит на него на 2 393 € больше.

Расчёт брутто-нетто зарплаты сотрудника для него и работодателя с учётом налогов и социальных взносов.

Если рассматривать эти цифры в связке, становится видно главное:

- только около 53 % всех затрат работодателя реально доходят до сотрудника,

- остальная часть уходит в налоги и социальные фонды,

- при этом большинство повседневных расходов для жизни сотрудник оплачивает сам — уже после удержаний.

Именно это создаёт пространство для оптимизации.

Что такое оптимизация дохода через бонусы работодателя

Суть в том, что часть расходов, которые сотрудник обычно оплачивает из чистого дохода, можно оформить через работодателя до налогообложения.

В обычном случае, если фирма платит работнику, каждый евро учитывается при расчёте налогов и социальных взносов. Но есть исключения, когда компания как-то вознаграждает работника, но при этом данное вознаграждение не считается зарплатой и поэтому не подлежит ни налогообложению, ни социальным сборам.

Через бонусы, льготы и натуральные выплаты фирма перенимает оплату питания, транспорта, гаджетов, детского сада для детей и другие нужды работающего на себя. Это повышает реальную выгоду для сотрудника. А работодатель экономит таким образом на части расходов.

Да, речь о мелочах, но если собрать их вместе, выходит не так уж и мало. Многие работодатели в Германии просто этого не знают или не задумываются о таких возможностях.

Бонусы и льготы: виды, суммы

В Германии у работодателя есть целый набор возможностей повысить реальную выгоду сотрудника через оплату его расходов. Разберём здесь только основные и распишем ориентировочные суммы для нашего кейса.

Бонусные карты

Это кредитная карта от фирмы с ежемесячным лимитом в 50 €. Иногда дополнительные выплаты к праздникам, например, на день рождения — по 60 €, но не более 3 раз в год. Используется для повседневных расходов на продукты питания, товары для дома, одежду в магазинах и т. п.

Это могут быть необязательно кредитные карты, а топливные карточки для заправки авто.

Или же можно оформить Gutschein — подарочный сертификат (ваучер, купон), который даёт сотруднику право получить товар или услугу на определённую сумму.

Но обычно карты имеют ограниченный радиус действия. Их получится потратить только в магазинах, расположенных в районе, где находится сама фирма.

Компенсации питания

По закону фирма может каждый день выплачивать до 7,67 € работнику в качестве компенсации питания в рабочие дни. Отпускные, больничные и прочие дни вне офиса не в счёт.

Для ориентира расчёт на 15 дней в месяц — 47 €.

Но только часть в районе 3 € идёт без налогов и соцсборов. К тому же, это требует контроля со стороны работодателя. И очень сложно организовать при возможной работе человека удалённо из дома.

Оплата детского сада для ребёнка

Фирма может оплачивать сотруднику Kinderbetreuung — ясли или детсад. При этом нет лимита по сумме — стоит детский сад 250 или 800 евро в месяц. В среднем для примера мы взяли сумму в 300 евро в месяц.

Телефон и связь

Смартфоны, ноутбуки, сим-карты, интернет могут также предоставляться для личного пользования.

Для нашего примера сотрудник выбрал iPhone за 549 €, распределение на 24 месяца даёт 65 € в месяц.

Плюс к этому, фирма платит за сим-карту 20 €/мес.

Электроника

Также компания предоставляет сотруднику:

- смарт-часы за 599 €, нагрузка на 24 месяца — 25 € в месяц,

- планшет для рисования — iPad стоимостью 399 €, распределение на 2 года — 58 € в месяц.

Мебель и компьютер

По аналогии с электроникой, организация может приобрести мебель или, например, ноутбук для работающего по найму.

В среднем, если также распределить финансовую нагрузку для фирмы на 2 года, получается выплата в районе 100 € ежемесячно.

Автомобиль через работодателя

Автомобиль или его аренду может также оплачивать компания. Конкретно в нашем кейсе речь идёт об Auto-Abo — системе лизинга в виде «всё включено». Работодателю не нужно беспокоиться о страховках, шинах, техобслуживании и прочих организационных и технических моментах. И сотруднику удобно пользоваться авто, когда его нужно только мыть и заправлять.

Сотрудник компании выбрал машину Mazda 6E c электродвигателем. Оплата со стороны работодателя — 613 €/мес.

Плюс — карта с лимитом в 185 € на месяц на зарядку, мойку и покупку автомобильных аксессуаров.

Велосипеды и e-bikes

Сотрудник или члены семьи могут получать через работодателя велосипеды, лизинг которых не облагаются налогами.

Велосипед для сотрудника в примере — 105 €/мес.

Проездные билеты (Deutschlandticket и транспорт)

Также работодатель может оплачивать билеты на общественный транспорт.

При этом можно комбинировать 3 варианта как угодно: авто, велосипед, абонемент на общественный транспорт.

Жильё и субаренда

Работодатель может компенсировать аренду, субаренду, оплату рабочей комнаты или всей квартиры для работы.

В нашем примере сотрудник живёт в трёхкомнатной квартире с общей жилой площадью 99 квадратных метров. Есть отдельный рабочий кабинет площадью 10 кв. метров.

Чтобы посчитать, сколько процентов приходится на площадь для работы, берут площадь трёх комнат и смотрят, какую часть от всего этого занимает рабочий кабинет. У нас вышло 15%.

Оплата за аренду (холодная плюс коммунальные расходы, аренда встроенной кухни и парковочных мест) — 1150 € каждый месяц.

Фирма может арендовать всю квартиру вместо сотрудника и сдавать ему только то помещение, которое нужно не для работы.

Итого: сотрудник выплачивает только стоимость 700 €. А компания на аренду тратит 450 €.

Но здесь есть подводные камни:

- работодателю придётся раз в год делать перерасчёт коммунальных платежей по контракту,

- остаётся вопрос, что будет происходить с квартирой, если сотрудник прекратит работать по найму на эту контору.

Корпоративная пенсия (BAV)

Часть пенсионных взносов в частное страхование сотрудника тоже можно направлять через работодателя.

Для работника в примере ежемесячно компания переводит 100 € + 15 € (доплата со стороны работодателя).

Услуги Тупа-Германия

Персональный подбор страхового полиса

Наши русскоязычные страховые эксперты помогут вам найти оптимальное решение с учётом всех особенностей вашей ситуации. Заполните короткий опросник — и мы подберём для вас лучшие варианты страховых продуктов от проверенных немецких компаний. Это бесплатно и ни к чему не обязывает.

Займёт менее 5 минут

Результат оптимизации

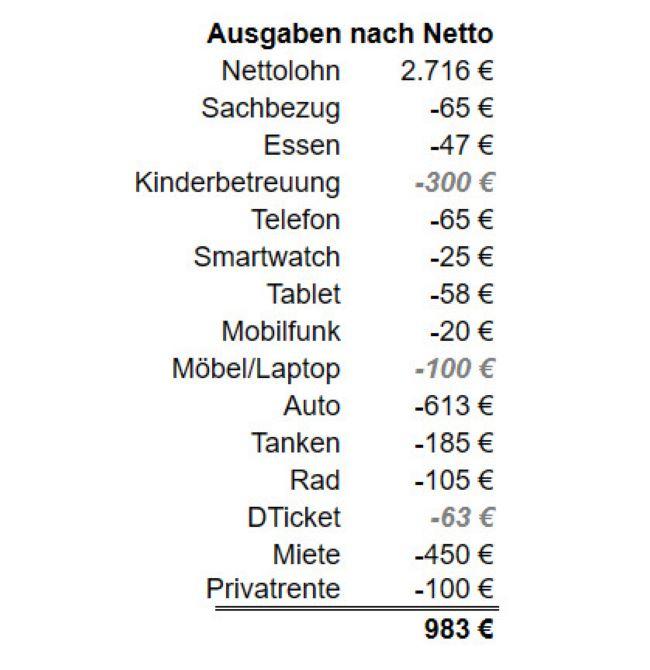

Напомним, до применения оптимизации:

- Брутто-зарплата: 4 200 €

- Нетто на руки: 2 716 €

Все расходы (жильё, авто, связь, техника и т. д.) сотрудник оплачивал из этого нетто. После вычета всех сумм на руках остаётся только 983 евро.

Расходы сотрудника на повседневные нужды после расчёта нетто.

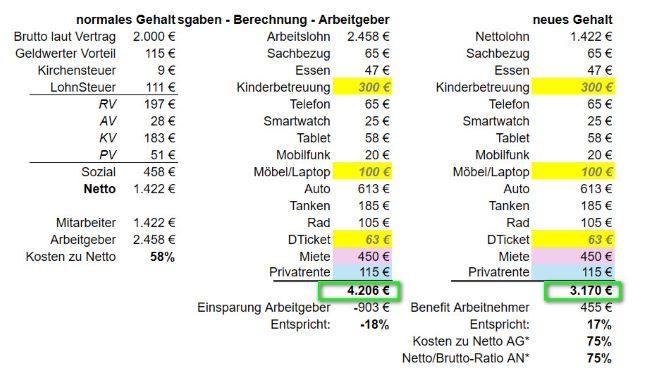

После перезаключения рабочего контракта и переноса части выплат в бонусы финансовая картина сотрудника выглядит иначе.

Ключевой момент: фирма заключает с сотрудником новый контракт, где у него брутто-зарплата: 2 000 €.

Нетто после налогов и социальных взносов ниже, чем раньше — 1422 €. Но оно больше не является основным источником покрытия расходов.

Работодатель берёт на себя значительную часть привычных расходов сотрудника — всё, что перечисляли выше, кроме 3 пунктов:

- У рассматриваемого сотрудника детей пока нет, поэтому мы возможность оплаты детского сада пока не включаем в расчёт.

- Оплачивать мебель или ноутбук не требуется.

- Также не актуален абонемент на общественный транспорт, так как человек ездит только на автомобиле.

И совокупная реальная выгода через бонусы и льготы ≈ 3 170 € в месяц.

Финальный результат для сотрудника

До оптимизации: 2 716 € нетто, из которых оплачиваются все расходы.

После оптимизации: 2 000 € брутто + бонусы и льготы на 3 170 €.

Реальная ежемесячная выгода сотрудника увеличивается на ~455 €, что соответствует примерно +17 % к доходу без нарушения закона и без серых схем.

При этом налоги и социальные взносы снижаются — налог становится всего 111 евро, соцсборы — 458 евро.

Чтобы оценить реальный эффект оптимизации, важно смотреть не только на выгоду сотрудника, но и на то, сколько компания тратит в целом. Именно этот показатель чаще всего становится решающим в переговорах с работодателем.

Результат для работодателя

При стандартной схеме без бонусов и льгот полная стоимость сотрудника для компании была 5 109 € в месяц.

После перезаключения контракта и внедрения бонусов структура затрат изменилась.

Официальная зарплата и расходы:

- брутто: 2 000 €

- социальные взносы работодателя — значительно ниже, чем при зарплате 4 200 €. Теперь это сумма 458 евро

- дополнительные расходы компании через бонусы и льготы: 1748 €

Итого полная стоимость сотрудника после оптимизации: 4 206 €

Экономия для работодателя — 903 € в месяц, что составляет примерно 18 % снижения затрат без снижения реальной выгоды сотрудника.

Расчёт зарплатного листка с новым контрактом на 2000 брутто €, финансовый эффект для работодателя и для сотрудника.

Подводные камни оптимизации через бонусы

Хотя модель бонусов и льгот показала отличный эффект, важно понимать, что она имеет свои ограничения и потенциальные риски:

- Снижение зарплаты в документах. Новый брутто ниже — 2 000 € вместо 4 200 €. Это снижает официально учитываемый доход для банка при ипотеке в Германии или кредитах. Для крупных займов финансовые учреждения будут учитывать только брутто, а не бонусы.

- Влияние на будущие пенсионные отчисления. Социальные взносы и пенсионные отчисления уменьшаются пропорционально брутто. Это может снизить будущую государственную пенсию или социальные выплаты. Даже если часть пенсионного страхования проходит через работодателя (BAV — 115 € в примере), общая будущая пенсия всё равно может оказаться ниже, чем при полной брутто-зарплате.

- Организационная нагрузка на работодателя. Требуется контроль за начислением бонусов, льгот, субаренды квартиры, оборудования. Необходимо ежегодно пересматривать контракты, коммунальные платежи, аренду и прочие расходы. Любые ошибки могут привести к налоговым претензиям или штрафам.

- Зависимость от компании. Чем больше расходов закрывается через фирму, тем «больнее» будет увольнение и переход на новое место.

Далеко не все инструменты из рассмотренных в статье подходят любому сотруднику. Всё зависит от дохода, семейного положения, личных интересов, наличия детей, ипотечных планов и прочих нюансов. Универсальных решений не существует — всё рассчитывается под конкретный кейс.

28-01-2026, Екатерина Щукина, Александр Тротт, Евгений Шевцов

Войдите или зарегистрируйтесь, чтобы подписаться на уведомления о комментариях к статье.

Войти!

✅ В чате вы сможете задать вопросы, обсудить тему с другими иммигрантами и быстро получить ответ на вопрос.

📌 В канале публикуем дополнительную информацию, полезные материалы и свежие новости.