Работа удалённо на иностранную компанию: регистрация, налоги и сборы

Иммигранты, постоянно проживающие в Германии, являются немецкими налоговыми резидентами. Поэтому налоги и социальные отчисления должны платить наравне с гражданами ФРГ. Это касается и тех, кто из ФРГ работает удалённо на зарубежные организации.

Оформление в Германии при работе удалённо в другой стране

У жителя ФРГ, дистанционно оказывающего услуги компаниям за границей, есть два варианта оформления — как:

- Работник по найму.

- Предприниматель — фрилансер.

От этого будет зависеть порядок уплаты налогов и социальных взносов в ФРГ.

Налоги для работающих в иностранной компании

Если приезжаете по воссоединению или учиться, работая на фирму в другой стране, схема выглядит так:

- Платите налоги и тут, и там.

- Потому берёте немецкую декларацию по итогам года — как доказательство, что платили налог в Германии.

- Подаёте эту декларацию в другой стране. В теории, налог там должны вернуть, на практике — во многих случаях не возвращают.

Исключения и особенности по налогам описаны в международных Соглашениях об избежании двойного налогообложения. Такие договорённости Германия заключила со всеми странами бывшего СССР. Но социальные сборы платятся независимо от соглашений только в Германии.

В зависимости от типа оформления (как наёмный сотрудник или предприниматель) придётся платить определённые виды налогов. Работники платят подоходный налог Einkommensteuer с получаемой зарплаты, а фрилансеры — помимо этого налога, при определённых условиях, Gewerbesteuer — земельный предпринимательский сбор и Umsatzsteuer — НДС. Подробности о налогах и социальных сборах предпринимателей в Германии.

Что будет, если не платить налог в Германии

В 99% случаев с момента прописки в Германии по немецкому законодательству человек обязан платить налоги в Германии с любого дохода, в любой валюте из любой точки мира. Логика проста: человек живет и по месту пользуется инфраструктурой (дороги, полиция и т.п.), которая существует за счёт уплаты налогов. Поэтому после прописки иммигрант прежде всего обязан сдавать в местный «общий котёл», а с остальными резиденствами придётся разбираться самостоятельно — во вторую очередь.

Часто по незнанию или наивности иностранцы, удалённо оказывающие услуги фирмам в других государствах, какое-то время никак не декларируют этот доход в Германии и, соответственно, не платят налог.

Но обман в правовом государстве, как показывает жизнь, часто выходит боком. Если налоговая узнает, что иностранец месяцы или годы имел «тайный» доход, запустится процесс «наказания» с выставлением задним числом счетов, штрафов и доплат за всё, что положено.

Как налоговая узнает о доходе за границей

Обычно человек сам по незнанию где-то «проговаривается». Самые частые случаи из практики:

- Иммигранты сообщали о доходе при заполнении анкеты на медицинскую страховку. Думали: «у нас же избежание двойного налогообложения, я зарабатывал в РФ и там всё уже оплатил».

- Люди сообщали свой нигде не задекларированный доход из других стран, чтобы получить больший бюджет для покупки квартиры в ипотеку.

- Информация всплывала при разводах в Германии — обиженные супруги сообщали «куда надо». Тут тоже начинало вертеться колесо правосудия с требованием справок о доходах из РФ/Беларуси/Казахстана.

Социальные сборы для работающих на зарубежную фирму

Помимо налогов, резиденты ФРГ при работе на иностранную организацию обязаны платить социальные взносы. Какие будут обязательные, также зависит от способа регистрации.

Есть обязательная для всех — наёмных работников и фрилансеров — медицинская страховка. Плюс — страхование по уходу Pflegeversicherung, которое обычно идёт автоматом в пакете медстрахования.

Остальной набор страховок, обязательных и рекомендуемых, у предпринимателя и работающего по найму отличается.

Социальные взносы наёмного работника

Наёмный сотрудник, работающий на иностранную компанию, обязан делать социальные отчисления — как полноценный работодатель.

|

Взнос |

Величина |

|---|---|

|

Медицинское страхование |

15,2-18,2% |

|

Пенсионный фонд |

18,6% |

|

Страхование по уходу |

3,4% для имеющих детей |

|

Защита от потери работы |

2,6% |

|

Страхование нетрудоспособности — U1 |

В среднем — 2,2% |

|

Страхование по беременности и родам — U2 |

0,44% |

|

Страхование несостоятельности работодателя — Insolvenzumlage или U3 |

0,06% |

|

Итого |

42,5-45,5% |

Помимо описанных выше взносов, нужно отдельно раз в год оплачивать страхование от несчастных случаев — Unfallversicherung. При регистрации в налоговой Finanzamt передаёт данные в нужную ассоциацию. Человеку приходят анкеты, и после отправки данных в зависимости от дохода, вида деятельности и других факторов рассчитывается взнос. Суммы переводятся напрямую в конкретную страховую компанию. Какую именно — зависит от рода деятельности компании.

Например, айтишники относятся к VBG. Чтобы переводить взносы, сотруднику нужно зарегистрироваться в качестве работодателя (от лица иностранной компании) в страховой и получить ещё один номер — Unternehmensnummer.

Перечисленных взносов никак не избежать. Уплата этих отчислений в других странах при удаленке не даёт никаких льгот и поблажек в Германии.

Социальные взносы фрилансера

|

Взнос |

Величина |

|---|---|

|

Медицинское страхование |

Государственная страховка (15,8% -17,6% прибыли, минимум 186,18€, максимум 817,65€) |

|

Пенсионное страхование Является обязательным только для отдельных видов деятельности. |

0 (если взносы не обязательные или есть освобождение на первые 3 года) |

|

Страхование по уходу |

3,4% для имеющих детей |

|

Взнос для оплаты больничного с 43 дня Не является обязательным. |

По желанию, порядка 0,6%. Пособие по болезни с 43 дня составит 70% заработка, максимум — 120,75€. |

|

Итого |

Минимум 19,2-22,2% |

Пенсионные взносы фрилансера

Взносы в ПФ не являются обязательными для предпринимателей в Германии. Но есть исключения — например, платить пенсионные отчисления должны:

- Ремесленники и домашние мастера.

- Учителя, акушерки, воспитатели и работники по уходу.

- Художники и публицисты.

- Предприниматели, работающие долгосрочно и в основном на одного заказчика. Часто это как раз предприниматели, которые выбирают ИП вместо работы по трудовому договору.

- Морские лоцманы, прибрежные лодочники и рыбаки.

В первые три года есть шанс получить освобождение от уплаты пенсионных взносов 18,6%. Для этого заполняете анкету — в 3 разделе содержатся вопросы, определяющие, действительно ли это предпринимательство или маскировка работы по найму.

Государство понимает, что схема, когда ИП работает на одного заказчика, выгодна работнику и работодателю. Это лазейка, чтобы экономить на всех обязательных взносах, которые предусмотрены для работников по найму.

Чем больше ответов «нет», тем выше вероятность отсутствия претензий. Главный вопрос: «Оказываются ли услуги долгосрочно и преимущественно одному заказчику (пять шестых дохода и объёма работ)?». Если ответ «Да», скорее всего, придётся оплачивать взносы на пенсию.

3 варианта уплаты пенсионных взносов:

- Половина для новичков — когда в течение первых трёх календарных лет после года начала индивидуальной трудовой деятельности разрешается платить фиксированную сумму — ½ отчислений. На 2024 это 328,76€ в старых федеральных землях и 322,25€ в новых.

- Стандартный — платятся полные отчисления независимо от трудового дохода. На 2024 это 657,51€ в месяц в старых землях и 644,49€ в новых.

- В зависимости от прибыли — отчисления ниже или выше стандартного взноса, при возможности подтвердить иную прибыль от работы на основании последнего расчёта подоходного налога. Тогда размер взноса будет зависеть от действующей ставки — 18,6%.

Для льготных пенсионных взносов нужно подать заявление в ПФ как можно скорее. Если человек подаст заявление через полгода после регистрации, за эти 6 месяцев заплатит максимальную ставку, а льгота останется только на оставшиеся 2,5 года.

Медицинская страховка для иностранцев в Германии, работающих в иностранной фирме

Находиться на территории Германии без медицинского страхования запрещено законом — VVG § 193.

Когда доход наёмного сотрудника (зарегистрированного через представительство компании) менее 6150€ в месяц (на 2025), оформлять полис разрешается только в государственной медкассе. Страховой взнос будет зависеть от величины дохода.

Если доход выше 6150€, есть возможность выбора между частным и государственным полисами.

Предпринимателям попасть в госстраховку практически невозможно. По закону, если бизнесмен до начала деятельности не оформлял полис ОМС, он обязан получить страховку в частной медицинской кассе. Взнос зависит от тарифа и состояния здоровья, и прямо прописывается в контракте.

Если приехавший недавно иммигрант не имеет никакой медстраховки в Германии и ЕС, у него есть шанс попасть в государственную страховку как Selbstständige. Прямо «в лоб» это доступно только для граждан ЕС — § 5 Abs. 11 SGB V.

Другим иностранцам лучше воспользоваться стратегией:

Сначала застрахуйтесь в качестве наёмного работника, отработайте хотя бы месяц с зарплатой от 556€ и уплатой всех соцвзносов. Затем параллельно выходите в предприниматели, и увольняйтесь с работы, оставшись с ОМС добровольно.

Схема работает не всегда, но это практически единственный шанс получить госстраховку для людей с хроническими болезнями или в возрасте.

Другой путь — войти в семейную государственную страховку до регистрации предпринимательства. А через месяц зарегистрировать ИП и попробовать оставаться в госстраховке, будучи бизнесменом. Важно, чтобы на дату, с которой запрашивается семейное страхование, у человека не было дохода — это явно придётся отметить в анкете. Если заработок появится месяцем позже, всё в порядке.

Работа за границей как наёмный работник

Работники по найму в Германии платят социальные взносы пополам с работодателем. Когда житель ФРГ трудится на иностранную фирму — например, в РФ, которая не имеет немецкого представительства, работодатель обычно предлагает работнику самостоятельно нести все взносы в социальную кассу: медстраховку, отчисления — пенсионные, по безработице и т. д.

Регистрация в Германии сотрудника иностранной компании

До лета 2024 регистрация сотрудника зарубежной фирмы происходила на портале sv.net. С 30.06.2024 вместо него заработал новый сайт — sv-meldeportal. Процесс состоит из нескольких шагов, включая получение:

- Betriebsnummer — номера предприятия работодателя, необходимого для идентификации фирмы Arbeitgeber для целей социального страхования — Sozialversicherung. Состоит из 8 знаков.

- Steuernummer — налогового идентификационного номера для уплаты налогов в Германии.

- Сертификата Elster.

Регистрация занимает несколько месяцев, но главное — заполнить анкету на получение Betriebsnummer в самое ближайшее время после прописки. Это будет аргументом в налоговой, что человек не бегал от уплаты налогов, а просто долго проходил бюрократическую процедуру.

Получение Betriebsnummer

- Заполните анкету на сайте, чтобы получить номер Betriebsnummer для регистрации в Германии. Он нужен для уплаты взносов от имени фирмы.

Спросите у работодателя, не против ли он. Частным фирмам в основном всё равно — главное, чтобы работа не останавливалась. Государственным же организациям из РФ и стран бывшего СНГ такие условия регистрации в Евросоюзе могут не понравиться. Если компания не согласна, существует 2 выхода: сменить работу или договориться о новых условиях сотрудничества. Например, работать в Германии в качестве ИП по договору ГПХ.

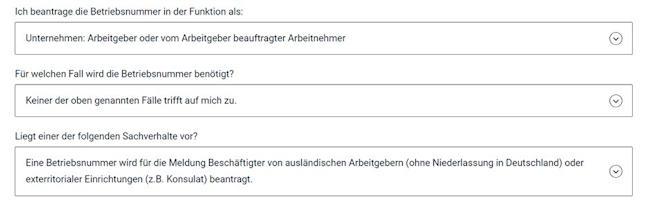

При заполнении анкеты выбирайте эти варианты:

Опции для заказа Betriebsnummer.

- Дождитесь ответа. Укажите верные контакты в анкете — обычно звонят по телефону, чтобы уточнить детали. Разговор, естественно, ведётся на немецком.

Если ошибётесь с номером мобильного, свяжутся по e-mail. Тогда предоставляйте данные (название организации работодателя, адрес и т.д.) прямо в переписке.

- После уточнения всех деталей высылают Betriebsnummer — идентификатор компании, по которому платятся взносы на медицинское страхование, в пенсионный фонд и другие социальные страховые организации.

С Betriebsnummer можно застраховаться в Techniker Krankenkasse. Так получите номер полиса ОМС Krankenversicherungnummer (KVNR) и номер пенсионного страхования Rentenversicherungsnummer (RV) — по-нашему СНИЛС.

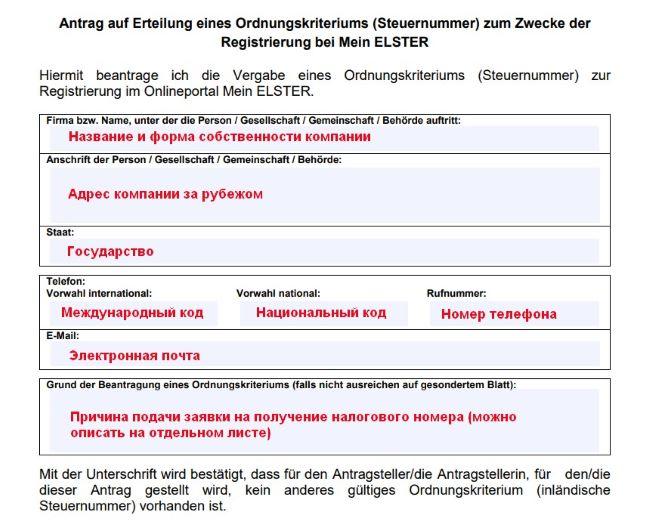

Получение Steuernummer

Заполните форму на получение Steuernummer и отправьте её в Finanzamt Neubrandenburg обычной почтой. Адрес указан прямо в заявлении — антраге.

При этом попросят указать адрес компании — это реальное местоположение фирмы за границей. Но иногда здесь пишут адрес своего проживания в Германии — примут или нет, тут как повезёт.

Пример заполнения Antrag в Finanzamt на присвоение Steuernummer для получения сертификата Elster.

Для удобства можно одновременно подать дополнительно форму согласия на общение по e-mail. Тогда можно будет сразу запросить, чтобы Steuernummer отправили на электронную почту. Но бумажное письмо всё равно придёт — на тот адрес, который указали в антраге. Поэтому предупредите руководство, чтобы на фирме внимательно сортировали почту.

Получение сертификата Elster

Теперь предстоит пройти регистрацию в Elster для корпоративных клиентов. Для этого нужно заполнить форму, где в качестве земли выбирайте не свою, а Mecklenburg-Vorpommern — к ней относится Finanzamt Neubrandenburg, занимающийся компаниями вне ЕС.

После регистрации получите:

- по e-mail — письмо со ссылкой активации, приходит сразу на указанную при заполнении формы почту;

- обычной бумажной почтой — код регистрации, который тоже придёт фирме за границу на указанный адрес.

На e-mail поступит инструкция от «Эльстер» — как завершить регистрацию. Обычно это ссылка — переходите и вводите оба кода активации: который пришел по e-mail и на почту. После этого откроется доступ к скачиванию сертификата.

Регистрация на sv-meldeportal

Чтобы зарегистрироваться, потребуется указать:

- Сертификат Elster

- Betriebsnummer

- Количество работников компании (если регистрируетесь только сами, указываете 1)

После отправки формы регистрации всё завершается снова отправкой бумажного письма с уникальным кодом из нескольких букв на адрес компании.

Останется сделать последний шаг — ввести полученный код в форму на sv-meldeportal. В дальнейшем необходимо каждый месяц заходить на портал и указывать социальные взносы.

Зарегистрированному придут письма от налоговой и социальных служб. По указанным в них банковским реквизитам нужно будет ежемесячно переводить самостоятельно рассчитанные взносы. Для расчёта можно использовать онлайн-калькуляторы, например, этот. Если сумма одинаковая каждый раз, можно подключить автоплатёж.

Регистрация через консультанта

Если не справляетесь своими силами или нет времени на это, наймите бухгалтера из Lohnburo за пару десятков евро ежемесячно.

В этом случае процедура проходит гораздо проще — работнику нужно получить только:

- Betriebsnummer,

- Unternehmensnummer — номер для уплаты взносов по страхованию от несчастных случаев.

Регистрироваться в Elster не нужно — консультант подаёт информацию о социальных взносах под своим elster-сертификатом.

Работа за границей как предприниматель

Если иммигрант, проживая в ФРГ, выполняет работу за рубежом не по трудовому контракту, а по договору ГПХ, ИП и т.д., оформляться в Германии можно как предприниматель.

Это бывает выгоднее, но часто сопровождается рядом проблем. Например:

- Невозможность застраховаться в медицинской государственной страховке (только в частной).

- Проблемы с уплатой пенсионных взносов — предприниматели в Германии не обязаны делать взносы в ПФ, но могут это делать добровольно. А немецкий ПМЖ доступен иммигранту только после 5 лет уплаты пенсионных взносов. Поэтому, если в планах получить неограниченный вид на жительство, придётся ежемесячно платить самому 18,6% в ПФ ФРГ.

- Сложности с ведением дел и бухгалтерии. Чаще всего ИП приходится прибегать к помощи адвокатов, которые обеспечивают грамотный бухучёт и отсутствие проблем с налогами.

- Ошибки с регистрацией деятельности. Например, когда оказывает человек услуги одной компании, при налоговой проверке могут самозанятость отменить, подозревая, что так маскируется работа по найму.

Любой доход, который был получен предпринимателем после прописки в Германии, должен быть задекларирован в немецкой налоговой декларации. Совершенно неважно, где находятся клиенты, где выполнялась работа и зарегистрирован ли ИП за границей.

Чтобы не было неприятностей, лучше при переезде в Германию для разбора конкретной ситуации обратиться к налоговому консультанту.

Регистрация ИП для удалённой работы за рубежом

Индивидуальный предприниматель, в Германии может получать два вида дохода:

- Как работник по свободной профессии (freiberufliche, selbständige Tätigkeit) или

- Как обычный предприниматель (Einkünfte aus Gewerbebetrieb)

Если деятельность не относится к свободным профессиям, об открытии ИП житель Германии сообщает в предпринимательский отдел города — Gewerbeamt. После этого нужно заполнить через Elster анкету для налоговой «Fragebogen zur steuerlichen Erfassung».

Представитель свободной профессии — Freiberufler, минуя Gewerbeamt, сообщает о начале предпринимательской деятельности непосредственно в налоговую инспекцию, заполняя анкету. На это даётся 1 месяц.

Если опоздать с регистрацией Gewerbe, максимум, выпишут административный штраф. За нерегистрацию работы по свободной профессии вообще нет никаких санкций. Но серьёзные последствия грозят предпринимателю, не указавшему доходы от работы фрилансером или за границей в налоговой декларации. Это квалифицируется как уголовное преступление — уклонение от уплаты налога, §370 Abgabenordnung.

18-09-2025, Евгений Шевцов, Ольга Щетинина, Екатерина Щукина

Войдите или зарегистрируйтесь, чтобы подписаться на уведомления о комментариях к статье.

Войти!

✅ В чате вы сможете задать вопросы, обсудить тему с другими иммигрантами и быстро получить ответ на вопрос.

📌 В канале публикуем дополнительную информацию, полезные материалы и свежие новости.

Юлия (01/06/2024)

Здравствуйте подскажите пожайлуста, я из Украины сейчас нахожусь в Германии по параграф 24, стою на учёте Джоб центре. Хочу зарегестрироватся в турагенстве американськой компании чтоб получать выгодные предложения по турам. Но также имею возможность приводить в компанию новых людей и получать процент вознаграждение. В компании мне сказали что по окончанию года я должна подать декларацию и оплатить налог, в стране в конторою я живу. Должна ли я зарегестрироватся в налоговой стразу после подписання контракта? Или я могу єто слелать когда будет доход? Или можно просто подать декларацию и оплатить налог с дохода?

VOLODYMYR 69 (14/05/2025)

В Германии по 24 п. Моряк , Греческая компания под флагом Либерии . В год меньше 183 дней в Германии . Прописан в Баварии.Как найти налогового консультанта? Заранее спасибо .

Евгений (09/04/2025)

Добрый день!

Подскажите, пожалуйста, чтобы зарегистрировать представительство компании РФ в Германии (для работы за границей как наёмный работник), что нужно будет получить от компании РФ? В статье написано, что нужно уточнить не против ли работодатель - т.е. достаточно просто его согласия или нужно ещё какое-то участие?

Предполагаю, что работатодателю чтобы понять не против ли он, нужно понять к чему его это будет обязывать, можете уточнить, появятся ли у компании РФ, для которой я зарегистрирую представительство в Германии, какие-то дополнительные обязательства?

Julia Isaak (05/04/2025)

Добрый вечер!

В этом году я планирую переезд в Германию как поздний переселенец, в настоящий момент в ожидании визы.

Так сложилось, что я работаю за рубежом (Бахрейн) по графику 7 месяцев через 5 месяцев, у меня контракт на 7 месяцев, в течение которых я непрерывно нахожусь в Бахрейне.

Оставшиеся 5 месяцев я провожу дома, коим с этого года для меня станет Германия. Выходит, что я не буду являться налоговым резидентом, тк срок проживания в Германии менее 183 дней в год.

На данном жизненном этапе менять работу я не планирую, а вот разобраться с налогообложением и сборами в Германии для нерезидентов, живущих по такому графику, все же хочу заблаговременно, чтобы уже со старта оформить и платить все правильно.

Подскажите, пожалуйста, ресурс, где я могу почитать про подобные ситуации? Или специалиста для получения подробной консультации.

Благодарю заранее!

Daria (19/03/2025)

Здравствуйте!

Помогите, пожалуйста, советом в запутанном вопросе. Мы живем а Германии, у меня БК и NE, муж по воссоединию (скоро тоже будет подаваться на NE), оба работаем на немецкие компании, из Германии переезжать пока не планируем. Мужу предлагают хорошую позицию в другой международной компании, но с трудоустройством либо в Чехии, либо в ОАЭ. При этом в Германии у них тоже есть представительство, но через него устроиться никак (там идут массовые сокращения, поэтому не могут открыть новую позицию). Какой легальный вариант оформления будет самым простым / выгодным в такой ситуации? Можно ли зарегистрировать Betriebsnummer, если офис компании уже итак существует в Германии? Можете посоветовать каких-то надежных консультантов или фирмы-посредники, кто помогает это все правильно оформить?..

Alexey.MLG (06/09/2024)

Также, кому это будет полезно...

Прошел регистрацию в sv-meldeportal. Всё получилось гораздо проще, чем описывалось ранее. А именно - не потребовался сертификат Elster для компании(!!) Процесс выглядел следующим образом:

1. Получить Betriebsnummer. Все прошло быстро, прислали на домашний адрес и предварительно звонили и продиктовали по телефону.

2. C этим номером сразу начинаем регистрацию на sv-meldeportal.

Там есть возможность регистрации через BundID. А именно, на станице входа на портал SV Meldeportal в самом низу есть неприметная ссылка "Für einen Login oder eine Registrierung mit der BundID klicken Sie bitte hier."

По ссылке переходим на BundID. Если нет учетной записи, создаём. Для этого понадобится:

- электронный аусвайс. Я использовал eAT (Aufenthaltstitel)

- Телефон, поддерживающий NFC

На компьютер и телефон нужно установить программу AusweisApp (у меня mac, для других ОС не знаю).

Подключаем через эту программу телефон как картридер и на странице регистрации BundID регистрируемся с использованием eAT.

3. Далее в sv-meldeportal вводим Betriebsnummer и заполняем остальные данные, всё просто.

Последним шагом система отправит код, необходимый для окончания регистрации. Код был отправлен по почте на адрес в Германии (!!) :))) а не по адресу фирмы за рубежом. Получил через один день.

Собственно, всё

Roman Levchenko (08/12/2024)

У меня есть ряд вопросов который не смог найти на просторах интернета для случая если открыть филиал компании из СНГ в Германии.

1. Для филиала нужен отдельный счет в банке? (предполагаю что да, т.к филиал это отдельная организация)

2. Как может осуществляться оплата зарплаты сотрудника в этом филиале? (это оплата по счету из головной компании на счет работника, или это оплата через реквизиты филиала или какой то другой механизм)

3. Если оплата отчислений (заработная плата, социальные отчисления) осуществляется с реквизитов филиала, то перевод из головной компании на счет филиала является ли прибылью и должен ли он облагаться налогами?

AnnaD (13/07/2024)

Итак, sv.net перестал работать с 30.06.2024. Вместо него теперь новый портал sv-meldeportal.

"Краткая" инструкция по прохождению квеста регистрации в sv-meldeportal.

По шагам.

1. Получение Betriebsnummer (так, как написано в статье)

2. Получение Steuernummer

Необходимо заполнить форму на получение Steuernummer и направить ее в Finanzamt Neubrandenburg (обычной почтой).

Форма расположена по ссылке https://download.elster.de/download/dokumente/Antrag_auf_Erteilung_eines_Ordnungskriteriums.pdf

Адрес отправки указан прямо на форме (если распечатать форму, свернуть в три раза, адрес окажется как раз в стандартном прозрачном окошечке стандартного конверта).

В форме нужно указать адрес фирмы. Я попробовала указать домашний немецкий адрес, но мне по email cотрудник написал, что так нельзя, и им необходим реальный адрес офиса компании за границей. Пришлось переписать форму.

Дополнительно рекомендую отправить форму согласия на общение по e-mail. Форма находится на странице

https://www.steuerportal-mv.de/Service/E-Mail-Kommunikation/

Важный момент. Письмо со Steuernummer будет отправлено в бумажном виде на указанный в форме адрес!

Т.е. нужно сразу договориться в компании, кто по этому адресу сможет получить почту и не потерять письмо (это очень важно).

С подписанной формой E-Mail-Kommunikation можно запросить Steuernummer по электронной почте, а не ждать бумажного письма. Я так и сделала (но бумажное письмо в фирму все равно пришло).

3. Получение сертификата Elster

После получения Steuernummer, необходимо пройти регистрацию в Elster для корпоративных клиентов.

https://info.mein-unternehmenskonto.de/#Startseite

При регистрации нужно заполнить очередную форму, в качестве земли необходимо выбрать не ту, где вы живете, а Mecklenburg-Vorpommern (к ней относится Finanzamt Neubrandenburg, занимающийся компаниями вне ЕС).

В результате регистрации будут высланы два кода:

- письмо с ссылкой активации по e-mail (оно приходит сразу на указанную при заполнении формы почту)

- и код регистрации по почте (по обычной, бумажной). Этот код также высылается на указанный в п.2 адрес компании.

После получения обоих кодов нужно завершить регистрацию (инструкция, как это сделать, приходит на e-mail, так что нужно не терять письма от Elster). По окончанию регистрации скачивается файл-сертификат. Его нужно хранить (и не забыть от него пароль), т.к. копии нигде не существует, можно только запросить новый сертификат, а это долго.

4. Регистрация в https://info.sv-meldeportal.de/

Наконец можно выполнить саму регистрацию. В ней требуется

- Ввести Сертификат Elster (из п.3). Личный сертификат физ.лица не подойдет, нужен именно корпоративный (я пробовала :)).

- Указать Betriebsnummer (из п.1)

- Указать кол-во работников компании (я указывала 1)

Для завершения регистрации опять генерится и высылается (в бумажном виде на адрес фирмы) многобуквенный код.

Его нужно дождаться и затем ввести в форму.

Регистрация завершена.

Важный момент.

Во всем этом процессе высылается три бумажных письма с различными кодами на фактический адрес фирмы.

Если фирма находится в другой стране, надо понимать, что это занимает недели... а то и месяцы. И при этом нельзя перейти к следующему этапу, не завершив предыдущий. Так что по времени весь процесс может затянуться на 3-4 месяца.

У меня он занял пол года (с учетом того, что с каждым пунктом возникали трудности и приходилось разбираться).

Елена (18/10/2024)

Здравствуйте!

У меня есть удаленная работа в РФ, я хотела продолжать на ней работать в германии. Но после этой статьи я понимаю, что из моей зп будет вычтено около 40% соц вычеты в Германии, около 30% НДФЛ в Германии, 13% НДФЛ в России.

Правильно ли я понимаю, что в сумме это будет 83%?

Или может это зависит от конкретной земли или кейса?

ser1 (04/10/2024)

Здравствуйте, уважаемый Степан и форумчане.

По семейным причинам переехал с Италии в Германию в январе текущего года, зарегистрировал место жительства, семейная страховка TK от жены, но продолжал работать удаленно (наёмным рабочим) на работодателя в Италии с января по июнь (и там же с меня были взяты все итальянские налоги/соцвзносы около 40% от брутто з/п).

Первую зарплату вообще получил в мае за 5 месяцев, так как даже работодатель не знал что делать с моими соц.взносами и налогами, удаленных работников у них раньше не было (обещали мне добавить дополнительно ту часть, которую работодатель платит в итальянский пенсионный фонд, но по факту оказалось никто ничего мне так и не доплатил...).

С этого наёмного труда я уволился в конце июня, и с июля я фрейберуфлер. Изначальный план по переезду был быстро зарегистрироваться как freelancer (и перезаключить контракт с работодателем соответствующе), но регистрация фрейберуф (получение идентиф.кодов, VAT номера) неожиданно затянулась на почти полгода из-за крайней неторопливости Finanzamt. Сейчас почитал новости про регистрацию корпоративного аккаунта в Elster для уплаты соцвзносов и бумажные письма с кодами регистрации на адрес работодателя заграницей (и здесь же комменты пользователей, что на практике это занимало полгода).

Собственно, вопросы по соц.взносам за эти злополучные полгода январь-июнь работы наемным сотрудником:

1. Как заплатить эти соц.взносы? Итальянский работодатель запрещает регистрацию любых своих зарубежных представительств (это по поводу регистрации корпоративного Elster). Да и я ведь уже даже не работаю там наёмным сотрудником, уволился в конце июня. Читал в старых комментариях советы индивидуально в каждую соц.институцию (мед.страховка, пенсионный фонд, т.д.) написать и заплатить им напрямую. Кто в курсе, (с)работает ли всё ещё эта схема? Для меня главное -- избежать необходимости регистрировать представительство работодателя/корпоративный Elster, ибо работодатель категорически не согласен на это (а мой непосредственный шеф дал понять, что никто с получением тех регистрационных бумажных писем для меня даже заморачиваться в Италии не будет).

2. Извиняюсь за этот возможно наивный вопрос. В принципе, а может/должен ли помочь мне с этими соц.взносами Steuerberater? Или Steuerberater-ы только по налогам и квартальным/годовым декларациям (но не по соц.взносам)? Я с огромным трудом нашёл Steuerberater-а, который бы взял нового клиента, т.е. меня, для регистрации/обслуживания моего фрейберуф, и я ему раза три на протяжении этого года писал вопросы про уплату соц.взносов от дохода за полгода январь-июнь наёмной работы и детально описывал свою ситуцию еще до начала регистрации фрейберуф, запрашивал даже платную консультацию по соц.взносам, но он проигнорировал все емейлы по поводу этих соц.взновов (на днях лишь обещал подать мою первую квартальную Umsatzsteuer-Voranmeldung в октябре за фрейберуфлерство; по соц.взносам же, не только за те первые 6 мес, но даже за период фрейберуфлерства с июля, он молчит как рыба).

Спасибо за внимание, буду рад любым советам и соображениям.

Мария (08/09/2024)

Добрый день!

Недавно переехала в Германию (3 недели) и продолжаю работать в российском представительстве немецкой компании еще в течение 5-6 мес. Могу ли я не сообщать о том, что продолжаю удаленно работать при оформлении семейной страховки и подаче на ВНЖ?

Мария (10/09/2024)

Добрый день!

Планируем переезд в Германию, муж получил работу. Я работаю на казахскую айти компанию, собиралась продолжать работать из-за границы. Наемный сотрудник по трудовому договору, но компания не дает согласия для регистрации в Bundesagentur für Arbeit. Есть ли возможность податься в Германии как ИП с таким договором? Вариант работы через ИП в Казахстане тоже не хотят давать.

Римма (02/09/2024)

Добрый день! Подскажите пожалуйста, мама как пп по 4 параграфу переехала в Германию проработала тут 2 года сейчас хочет переехать в Россию возможно ли получить пенсию Германии? Она не проработала здесь ещё 5 лет возможно ли какие то добровольные взносы до наступления пенсии отчислять?

Денис (22/08/2024)

Здравствуйте! Как быть в случае, если у меня есть основная работа в Германии, но я хочу открыть ИП в РФ, чтобы получать доход в рамках Nebentätigkeit по договорам гражданско-правового характера с российскийми компаниями (по сути, фриланс) в российском контуре? Достаточно ли просто указывать доп. доход для определения ставки подоходного налога в декларации? Ведь все отчисления во все фонды производятся с зарплаты от основной деятельности?

Спасибо

Alexey.MLG (06/08/2024)

Добрый день,

Спасибо огромное за статью.

Уточняющий вопрос по поводу того, что получение Betriebsnummer надо согласовать с Российским работодателем.

Почему? Немцы как-то информируют Российскую компанию или согласовывают такой запрос с Россией?

Спасибо!

Ольга (29/07/2024)

Здравствуйте!

А вы не могли бы, пожалуйста, немного пояснить вот этот параграф:

"Сначала застрахуйтесь в качестве наёмного работника, отработайте хотя бы месяц с зарплатой от 538€. Затем параллельно выходите в предприниматели, и увольняйтесь с работы, оставшись с ОМС."

В смысле "оставшись с ОМС" - продолжать выплачивать взносы не уведомляя страховую о переходе в ИП или как?

Olga (11/06/2024)

Добрый день! Читала на некоторых форумах (информация не проверена), что если находясь в Германии открыть фирму в другой стране и не выводить оттуда деньги, то можно ничего не платить в Германии. Если ли что-то аналогичное для самозанятых в другой стране? Если деньги не переводить и не тратить на территории Германии, кажется логичным, что платить взносы здесь тоже не нужно.

Еще вопрос по поводу комментария ниже. Правильно ли я вас понимаю, что за доход за пределами Германии до 400 евро можно не отчитываться и нигде его не указывать?

Mike (12/07/2024)

Если я работал в Беларуси на иностранного клиента как НПД (проф деятельность) и переезжаю в Германию на ПМЖ. Собираюсь продолжать работать с клиентом. Пара вопросов:

- если клиент мне оплачивает работы, которые я выполнял еще на территории Беларуси, где я должен платить налог?

- если я переезжаю в сентябре, это значит, что я остаюсь налоговым резидентом Беларуси до конца года, и плачу налог только там?

AnnaD (21/12/2023)

Добрый день!

Вопрос по работе по найму на иностранного работодателя.

На портале sv.net указано, что портал ограниченно действует с 01.2024 и прекращает действовать в феврале 2024.

Вместо него необходимо регистрировать предприятие в Elster, но там требуется Steuernummer (которого у иностранной фирмы нет и взять неоткуда).

Планируется ли в связи с этим обновление информации в статье? Получается, что с 2024 года она потеряет актуальность.

Константин (22/06/2024)

В Германии по 24 п. Моряк , под флагом Либерии . В год меньше 183 дней в Германии . Как платить налоги ? Заранее спасибо .

Елена (06/06/2024)

Добрый день. Я из Украины, пребываю на 24 параграфе, в джобцентре не числюсь. Мой муж (тоже из Украины) работает в Германии, содержит меня и платит за меня все соц. взносы в Германии. Сейчас у меня появилась возможность выполнять работу в Украине удаленно. Там зарплата невысокая (до 400 евро в месяц). В Украине налоги будут уплачены согласно законодательства Украины. Будет ли считаться эта работа миниджобом для Германии (и не облагаться налогами в Германии)? Или не стоит во все это впутываться?

Заранее благодарю за ответ.

Юра (26/04/2024)

Всем привет!!!

Общий вопрос всем (авторам, завсегдатаем и гостям форума), возможно кто-то имеет подобный опыт или знает что-то по теме:

Работал ли кто-нибудь удаленно из Казахстана на немецкую фирму??

Интересуют особенности оформления работы; нюансы, которые необходимо учесть; подводные камни; офрмление; способы оплаты и тому подобное.

Немецкого гражданства нет, прописки в Германии нет, планов переезда в Германию тоже нет!

Буду рад любой крохе информации или направлению/ресурсу/источнику, где я смогу получить ответы на вопросы.

Спасибо!!

Антонина (03/06/2024)

Степан,добрый день. Спасибо за интересный материал. Такой вопрос: нахожусь в Германии по 24 параграфу, работаю удаленно на украинского работодателя, плачу налоги и соц отчисления в Украине. В 2023 году менее 183 дней находилась в Германии. Медицинскую страховку плачу самостоятельно с 2024 года. После ее получения, пришел номер социального страхования Rentenversicherung. Исходя из информации в вашей статье, возник вопрос оплаты соц взносов в Германии. Поэтому с номером пенсионного страхования я обратилась в пенсионный фонд Deutsche Rentenversicherung Munchen с вопросом что делать далее, как производить отчисления за 2023 и 2024 год. Они сказали, что поскольку я не работаю на немецкого работодателя и не работала, отчислений делать я не должна. Это просто номер,который выдается один раз,хранить его до выхода на работу в Германии. Вопрос: информация, которую вы изложили о работе по найму за границей, выше основана чисто на законодательной базе или были практические кейсы (кто-то уже проходил этот путь)? Поскольку пока не понятно, почему отличается информация в статье от ответа из пенсионного фонда.

Pelekaty (16/05/2024)

Степан, добрый день! Подскажите пожалуйста, муж получил контракт и будет работать по найму в Германии. Все налоги и отчисления будет платить в Германии.

Можно ли работая удаленно в России и оплачивая в России все взносы и налоги, не уведомлять в Германии о дополнительном доходе в России? Или это уже сокрытие доходов?

Роман Федоров (12/05/2024)

Добрый день!

Подскажите, пожалуйста, можно ли, находясь в Германии по визе для поиска работы Fachkraft, продолжать работать удаленно в российском предприятии (вплоть до момента нахождения работы в Германии), без к-либо уведомлений об этом немецких властей и служб?

Anastasiya (02/05/2024)

Здравствуйте, подскажиите пожалуйста, а если речь идет не о удаленной работе, а о ситуации, когда я живу в Германии часть месяца (зарегистрирована здесь)и не работая, а вторую часть месяца езжу работать в другую страну ЕС (также имею там регистрацию, плачу там налоги, социалку и владею европейской картой страхования здоровья (EHIC), которая действует и для Германии). Должна ли я платить какие либо отчисления или налоги еще и в Германии или нет?

Заранее благодарю за ответ.

DXB (22/04/2024)

Добрый день, уважаемые сотрудники Tupa Germania.

Спасибо вам за ваш труд и полезные статьи.

Позвольте, пожалуйста, уточнить по социальным взносам работающего за границей резидента Германии в части социальных взносов.

Правильно ли я понимаю, что для самостоятельно трудоустроенного (не ИП) таблицу нужно читать следующим образом:

1. Медицинское страхование Krankenversicherung + Zusatzbeitrag - 15,2-15,8%, но не более 758,10€ в месяц.

2. Пенсионный фонд Rentenversicherung - 18,6%, но не более 692,85€ в месяц

3. Страхование по уходу Pflegeversicherung 3,05% для имеющих детей, 3,75% для бездетных - без ограничения верхней суммы

4. Защита от потери работы Arbeitslosenversicherung - 2,6% - без ограничения верхней суммы

Итого (в процентах): 39,45-40,75%

Итого (максимум, с детьми): 758,10€ + 692,85€ + 3,05% от брутто зарплаты + 2,6% от брутто зарплаты.

P.S.: понятно, что цифры в 2024 по медстраховке и пенсионному страхованию будут иными.

Заранее спасибо за ответ.

Kentuki (31/03/2024)

Добрый день. Уже 15 штоербюратеров отказали нам в помощи по сдаче декларации.

Либо заняты (не берут новых), либо не хотят брать из-за слабых знаний.

Ситуация такая, что мы живем в Германии по паспорту другой страны ЕС, в Германии не работаем. Все доходы либо в РФ, либо в других странах ЕС.

Все доходы получаем на счет в революте.

Некоторые фин.консультанты нам говорят, что мы должны платить налоги в тех странах где получаем доход и Германия не имеет отношения к этому делу и тут платить не нужно ничего.

Это бред и платить нужно или они правы? И как найти правильных консультантов, которые помогут нам?

Заранее спасибо

Александр (28/03/2024)

Здравствуйте.

У меня сложилась такая ситуация:

Я приехал в Германию из Украины и получил статус временной защиты (§24)

С февраля я зарегистрирован в Jobcenter и получаю пособие.

Мой давний друг, который открыл свою фирму в Бразилии (ремонт дизельных электростанций) предлагает мне возглавить одну из его бригад. Данная деятельность предусматривает выполнение ремонтных работ в любой точке мира.Подскажите пожалуйста, как и где мне необходимо оформиться/зарегистрироваться, чтоб не нарушить закон в Германии работая в его фирме

Благодарю.

Александр (20/03/2024)

Добрый день!

Работаю по договору оказания услуг в Сербии. У заказчика есть немецкое юрлицо и пожелание периодически (несколько дней в квартал) привлекать меня для очной работы/командировки в Германию.

Подскажите, каким образом требуется это оформить, в том числе, с точки зрения получения немецкой/шенгенской визы?

Анжела (13/03/2024)

Добрый день.У меня вопрос.

Я с детьми переехала в Германию из Латвии 4 года назад.Работаю Teilzeit.Муж жил и работал всё это время в Латвии ,являясь владельцем частной фирмы.Сейчам муж планирует переезжать к нам в Германию и работать Vollzeit как наемеый рабочий.Фирма в Латвии остается,будет продолдать работать,но без него.Вопрос:коснется ли мужа налогообложение Латвийской фирмы в Германии?или он сможет платить в Германии только налоги с места работы в Германии?

Спасибо!

Валентина (10/03/2024)

Здравствуйте, будьте добры, подскажите пожалуйста как в Германии закрыть патент

Расим (02/03/2024)

Добрый день.

Спасибо за статью.Очень познавательно. У меня вопрос. Если я как гражданин Германии работаю в США как ИП и плачу налоги в Германии, как указано в статье, то получается двойное налогообложение.? Потому что я и в США должен платить налоги. Или я что то не правильно понял?

Игорь (28/02/2024)

Кто сталкивался с переходом на новую систему учета и оплаты социальных взносов? Где необходимо получать сертификат организации ELSTER. Как это лучше сделать самоплательщику соц взносов?

Akirilloff (18/02/2024)

Здравствуйте! Практический вопрос - в какой момент наемный работник (по первому сценарию из статьи) должен уплачивать подоходный налог со своей зарплаты? Налог на доход, полученный в 2023 году, рассчитывается и уплачивается в 2024 на основании налоговой декларации?

Anna (16/02/2024)

Здравствуйте, у кого есть опыт частичной занятости заграницей не на удаленке? Я работаю частично в Чехии как работник по найму, также работаю в Германии тайлцайт и езжу туда раз в неделю туда сюда. Как платить взносы в Германии?

Алиса (15/02/2024)

Степан, здравствуйте! Благодарю за подробную статью.

Вопрос такой: если я перееду по воссоединению (у мужа блю кард и работа в Германии) и продолжу работать на иностранную компанию удалённо, могу ли я в течение нескольких месяцев никого не уведомлять об этом, а потом прийти с повинной и оплатить налоговые, страховые, пенсионные и т.д. взносы за эти месяцы? Или такая ситуация повлечёт уголовную/административную ответственность?

Пока не знаем, останемся ли в Германии или уедем, соответственно, налогового резидентства может в итоге и не наступить. Не хочется заранее зря сражаться с бюрократией.

Дмитрий (14/02/2024)

Добрый вечер! Большое спасибо за подробную статью. Возникло несколько уточняющих вопросов относительно пенсионного страхования и пенсионных взносов.

1. Указанная фиксированная сумма пенсионного страхования (631,47 евро) и указанный далее пенсионный взнос в размере 18,6% - это одно и то же

или разные вещи? Что оплачивается в каком случае?

2. Как рассчитывается фиксированная сумма пенсионного страхования? Она от чего то зависит или всегда одинаковая?

3. 18,6% платится от суммы чистого дохода предпринимателя или от брутто дохода?

4. Если иметь 2 контракта с разными компаниями не из Германии и выполнять принцип описанный в статье (один заказчик - менее 5/6 объема и доходов в год) - в этом случае пенсионное страхование/взносы платить не обязательно?

И еще пару не вопросов, а скорее комментариев или размышлений по поводу.

Я так понимаю что если ты решил по собственному желанию платить пенсионный взнос а этого делать было не нужно (необязательно) то тебе его никто уже не вернет. Но потом если вероятность получения пенсии при достижении пенсионного возраста. И наобоорот, если ты его не платишь и до пенсионного возраста работаешь как предприниматель то и пенсии у тебя никакой не будет. Верно ли это?

Заранее большое спасибо за ответы и комментарии!

Александра (12/02/2024)

Добрый день!

Подскажите пожалуйста.

Проживаю в Германии, здесь не работаю, все страховые взносы оплачивает мой муж.

Планирую работать удалённо на Российскую компанию как самозанятая в РФ. То есть буду платить там налог. Как избежать двойного налогообложения?

Марина (11/02/2024)

Здравствуйте скажите пожалуйста я беженка с Украины,могу ли я быть прописана в одном штате а работать в другом?!

Ольга_ (08/02/2024)

Здравствуйте!

Подскажите пожалуйста, есть ли какие-то подробности касательно санкций евросоюза, согласно которым запрещено работать на российские компании? Там в списке сфера консалтинга, айти, рекламы и чего-то ещё.

Говорю про вот этот документ (стр 316 пункт 7) https://finance.ec.europa.eu/document/download/66e8fd7d-8057-4b9b-96c2-5e54bf573cd1_en?filename=faqs-sanctions-russia-consolidated_en.pdf

Имею в виду есть ли прецеденты и может я что-то неправильно трактую?

Тамара (05/02/2024)

Здравствуйте!

Вместе с мужем подавались на визу D в Казахстане, где временно проживаем. У него блукард, у меня воссоединение. Получили оба с 1 января этого года. Муж уехал 3 января, а мне пришлось задержаться и я поеду не раньше конца марта. Продолжаю работать на казахскую кампанию. Но муж еще в прошлом году начал процесс оформления гос страховки, она действует с 1 января и я получается в нее уже вписана. Перед переездом в Германию я буду увольняться. По факту прописана в Германии буду только с апреля. У меня могут быть проблемы из-за того что я вписана в страховку мужа уже с января? Ведь по факту я буду работать по март. Но при этом я еще не живу в Германии и не являюсь ее резидентом

Natalia69 (29/01/2024)

Здравствуйте!

Подскажите, пожалуйста. Год живу в Германии, не работала, нахожусь в семейной страховке мужа. Сейчас предложили фриланс на компанию из Канады. У меня 2 вопроса:

1) Существует ли какая-то сумма заработка, при которой можно будет не регистрироваться/не платить налоги/не подавать декларацию? И если есть то какая? Везде нахожу разные цифры..

2) Есть ли возможность остаться в страховке мужа? (Например если заработок будет совсем небольшим?) Или даже если я буду в месяц получать 100 евро - все равно насчитают 200 евро страховки?

Заранее спасибо, если ответите)

Султан (25/01/2024)

Здравствуйте. У меня такой вопрос. Жена получила работу как научный сотрудник в университете. Я буду подавать по воссоединению семьи, там у меня работы ещё нет. У нас также есть дистанционная работа в Казахстане. Мы получаем по 600-700 евро в месяц. Сколько будет примерно составлять налог? И выгодно ли мне так работать дистанционно?

Заранее спасибо большое!

Анастасия (23/01/2024)

Здравствуйте, а если есть предложение minijob, но с оплатой из-за границы (с Кипра), как это можно оформить, если вообще возможно? В Германии человек находится по визе по воссоединению семьи, те есть семейная мед страховка.

Elena Churkina (04/10/2023)

Здравствуйте!

А можете подсказать пожалуйста по песионному страхованию, в какой момент отправлять форму V050 по почте в DRV? После регистрации Gewerbe или до?

И в статье упомянуты 3 варианта уплаты пенсионных отчислений 18,6% от дохода, половина для новичков и стандартная фиксированная сумма. От чего зависит какой вариант будет и в какой момент это определяется?

У меня предполагается что будет фикстивная самозанятость (1 заказчик) и надеюсь получить освобождение на первое время от DRV, но если не получится то может можно хотя бы как-то вариант взносов выбрать?

Игорь Долгополов (17/01/2024)

Здравствуйте,подскажите как будет происходить процесс избежания даойного налогообложения? Если налоговый резидент Германии получает доход в США и платит там налоги как физ лицо.В Германии доходов нет.Нужно будет платить только соц взносы?Заранее благодарю за ответ.

Тома (11/01/2024)

Здравствуйте!

В марте переезжаю в Германию. При этом до конца марта буду работать на иностранную кампанию. Потом до конца года работать не планирую. По итогам года стану резидентом. Пока предполагаю, что не перешагну за порог необлагаемой налогами суммы. Уже вписана в страховку мужа, который работает в Германии.

Мне надо будет подавать налоговую декларацию, если не перешагну минимальный порог налогооблагаемой суммы? И если перешагну, нужно ли будет платить соц выплаты за январь-март, с учетом, что с апреля я уже официально работать нигде не буду и по факту только в марте переехала?

Igorgona (23/12/2023)

Человек приехал по воссоединению семьи и имеет удаленную работу за пределами Германии. Месячный доход от этой работы порядка 300 евро. Какая сумма месячного или годового дохода за пределами Германии не потребует от него переходить полностью на оплату медстраховки самому? Сейчас он в медстраховке супруга, который работает в Германии по Blaue Karte.

Bona (19/11/2023)

Добрый день,

прописана в Германии с сент'23, приехала по воссоединению к супругу, работающего в немецкой компании.

1) Имеет ли смысл регистрировать ИП, если увольняюсь в феврале 24го, или достаточно будет указать доходы в семейной декларации за соответствующие годы работы?

2) Изменится ли ответ на первый вопрос, если уволиться до конца 23го года?

PS в страховку мужа не включена, есть только incoming от несчастных случаев. Собираюсь включиться после увольнения.

спасибо!

Leoni (14/12/2023)

Здравствуйте,

Реально открыть ИП в Германии следуя алгоритму -

-Прописаться, оплатить страховку, и пройти процедуру регистрации ИП в Германии.

(нахожусь в ЕС на основании карты на постоянное жительство в Польше).

Какие процедуры и условия нужно выполнить в таком случае

Leoni (13/12/2023)

Здравствуйте!

1. Могу я, как польское ИП зарегистрировать его представительство в Германии и уже как представительство

брать заказы в Германии и соответственно уплачивать причитающиеся налоги в Германии ? Открыть счет представительства и выписывать фактуры на работы с указанием немецкого регистрационного номера.

2. И вариант-Прописаться, оплатить страховку, и пройти процедуру регистрации ИП в Германии.

(нахожусь в ЕС на основании карты на постоянное жительство в Польше)

3. Выполняя работы на территории Германии по контракту между немецкой фирмой и польское ип -надо дополнительно уплачивать налоги в Германии ?

Юра (12/12/2023)

Здравствуйте!

Можно имея ИП в Казахстане работать удаленно на немецкую фирму (при учете согласия самой немецкой фирмы)? При этом прописка в Германии отсутствует.

Действует ли при этом статья 21 (1) Исполнительного регламента ЕС VO (EG) 987/09 в части социальных отчислений?

Николай (28/11/2023)

А если допустим наоборот у работающего партнёра оказалась работа в родной стране, помимо основной работы в Германии? Достаточно ли будет в следующем году просто подать декларацию с указанием этого дохода?

Сергей (08/11/2023)

Прочитал коментарии – большинство волнует налогообложение заработка за границей. Даже у немцев есть заграничные карточки. Где можно почитать о случаях когда таких ловили? Должна же быть информация в интернете что херр такой заработал 5000 евро за границей не уплатил налоги и был посажен в тюрьму.

Сергей (06/11/2023)

Я пенсионер, получаю пенсию на карту зарубежного банка, больше 400 евро в год.

Пенсия доход? Нужно декларировать?

Юрий (29/10/2023)

Я гражданин Германии, работаю по найму Vollzeit и Minijob. Сейчас планирую открыть онлайн-магазин. Как правильно оформляться как Selbstständig oder Freiberuflich? И возможно вы можете подсказать, где можно получить консультацию по поводу оформления.

Фанта (22/10/2023)

Друг работает в ОАЭ как наемный сотрудник и гражданин РОССИИ. ЗП приходит на мультивалютную карту ОАЭ. Естественно не платит никаких налогов в Дубае.

Также центр его жизненных интересов в ФРГ и он гражданин ГЕРМАНИИ.

Вопрос: Правильно я понимаю, что при таком раскладе немецкие налоговики никогда не узнают о его доходах, если им об этом не рассказать? Ибо как гражданин ФРГ в ОАЭ он не светится. Деньги в немецкие банки не выводит, рассчитывается в ФРГ картой ОАЭ

Valeriia (21/10/2023)

Добрый день!

Проживаю в Германии в статусе самозанятого, преподаю, плачу налоги за осуществление своей преподавательской деятельности на территории Германии.

Одновременно с этим у меня есть несколько учеников из России, которые переводят оплату на российскую карту. В России я тоже в статусе самозанятого и плачу налог. Подскажите, нужно ли вносить получаемую сумму в рублях с рублевой карты в немецкую налоговую декларацию? Если да, то тогда выходит двойной налог?

Заранее благодарю!

Dmitry222 (16/10/2023)

Добрый день!

Подскажите, пожалуйста, если я зарегистрирую представительство компании (моего потенциального работодателя), то возникают ли какие-то обязательства для этой компании помимо того, что я буду платить все взносы и налоги от их имени?

Татьяна (28/09/2023)

Степан, подскажите, пожалуйста: муж блюкарточник, я - по воссоединению (карту ВНЖ на 4 года получила). Если я буду работать на Нидерландскую компанию удаленно, как мне будет выгодней по налогам? (оформлять ИП или как?)

Заранее благодарю за этот форум и ваши развернутые ответы)

HarrowinG (14/09/2023)

Добрый день,

Моя жена приедет в Германию по воссоединению. У нее есть ИП в Грузии, с которым заключен контракт грузинской компанией.

При этом мы не хотим терять связь на грузинское ИП, работодатель может отказаться работать с немецким.

Как в этой ситуации законно жить в Германии?

Andriy Chy (05/09/2023)

Добрый день.

24 параграф.

Работаю на немецкую компанию фултайм.

Компании не принципиально где я нахожусь физически, поэтому есть желание выехать из германии, продолжая работать на немецкую компанию. Жизнь в Германии реально дорогая.

Можно ли оставив прописку в Германии, получая зарплату на немецкую карту, платитя налоги в Германии, выехать из страны в идеале за пределы ЕС, оставаясь налоговым резидентом Германии?

Ворос еще усложняется наличием семьи с ребенком - мы уезжаем вместе.

З.Ы. Какие варианты есть?

Спасибо за ответ.

Алина (04/09/2023)

Добрый день!

Подскажите, пожалуйста, а все это относится к студентам немецких вузов также? Я учусь на первом курсе, плачу обычную студенческую страховку, и мне сделали оффер в компании в Эмиратах, могут оформить и как ИП, и по трудовому договору обычному, получается, разницы большой нет

Мария (24/08/2023)

Добрый день, подскажите пожалуйста, если оформляться как работник по найму или как предприниматель, я буду иметь те-же права с такими же условиями на подачу гражданства как и официально трудоустроеные люди в Германии? И если у мужа семейная госстраховка за которую он платит, мне не нужно уже за страховку платить при таких трудоустройств?

Заранее спасибо)

Tasya7 (21/08/2023)

Подскажите пожалуйста, есть ли налогонеоблагаемая сумма? Например, если я проживаю в Германии, работаю на Россию. Доход, как наемного работника в России, составит 1000 евро. В таком случае с 400 евро не оплачивается социальные взносы, а с 520 не оплачивается подоходный налог. Или налогонеоблагаемая сумма применима только в случае работы на Германию?

Katerinkina08 (21/08/2023)

Добрый день!

Человеку необходимо доработать после переезда в Германию около 2 месяцев удаленно на российскую компанию перед окончательным увольнением. А каким образом узнают в Германии, что человек работает на российскую компанию? Какие риски если он не будет уведомлять об этом коротком периоде немецкую налоговую службу?

Olga0203 (17/08/2023)

Здравствуйте.

Прошу Вашего совета. я получила ВНЖ в Германии по воссоединению с семьей и планирую работать в РФ, но не удаленно, а приезжая туда каждый месяц в течение года и проводя там в общей сложности более 6 месяцев в году "на заработках", платя там налоги как резидент РФ. Нужно ли в этом случае мне будет платить налоги и0/или взносы в Германии, учитывая соглашение о двойном налогообложении?

Kirill (11/07/2023)

Добрый день!

подскажите, как быть в случае, если я оформлен в РФ как самозанятый (фриланс удаленно) и поеду на языковые курсы, во время которых запрещено официально работать?

Lola (12/05/2023)

Гражданин Украины в настоящее время работает в Германии и является ее налоговым резидентом. Также он является е-резидентом Эстонии и им зарегистрирована компания на 1 человека в форме Osaühing (OÜ). Такая форма компании предполагает налог на прибыль в размере 20%, который нужно платить в случае распределения прибыли между акционерами (выплата дивидендов). Если прибыль реинвестируется в компанию или не распределяется между акционерами, тогда нулевой налог. Как это отразится на налогах в Германии? Дивиденды еще ни разу не выплачивались

Петр (07/05/2023)

Здравствуйте!

Я гражданин РФ, сотрудник компании в Германии: бессрочный трудовой договор, полная занятость, постоянный доход, налоги и страховки оплачиваются.

Если я зарабатываю в России как самозанятый, не вывожу заработанных этим способом денег через границу в Германию и не трачу там, нужно ли регистрироваться самозанятым, декларировать этот доход и оплачивать дополнительные налоги?

Анна (03/05/2023)

Здравствуйте! Скажите, пожалуйста, могу ли я находясь в Германии работать устным переводчиком на российскую компанию? Должна ли я быть зарегистрирована в таком случае как фрилансер в Германии? Что будет происходить с налогами?

На данный момент я зарегистрирована в Германии как фотограф, работаю на себя, но у меня есть диплом переводчика и я хочу параллельно работать устным переводчиком. Я зарегистрирована на сайте российской компании, от которой я часто получают заказы.

Заранее благодарю. Буду рада совету.

Алекс (03/04/2023)

Супруга работает в Германии по Blau Karte, я сам официально работаю в Сербии. Планирую получать визу по воссединению семьи и переезжать в Германию. Правильно ли я понимаю, что по данной визе у меня будет право не только работать в Германии, но и открывать ИП? - (планирую продолжать работать на сербскую компанию)

Не совсем понятно с налогами, в статье написано "Иностранный заработок работника от налога освобождается". Т.е если у меня в самой Германии не будет доходов, то в плане налогов я должен буду платить только социальные взносы и страховку, верно?

Rita (29/03/2023)

Добрый день, подскажите, а есть какие-то консультации/услуги, где могут помочь:

1.с оформлением/регистрации во всех необходимых инстанциях, где нужно сообщать о доходе из РФ (работник по найму)

2.оплатой всех необходимых социальных взносов (живу сейчас с ощущением, что даже если кажется, что все оплатил, найдется что-то еще :)))))

3.еще у меня возникла проблема, так как я вписалась в гос страховку работающего в Германии мужа, и уже после узнала о том, что имея доход > минимума, я должна сама платить за мед страховку. Пока не понимаю с чего начать, чтобы это исправить

Николай (03/03/2023)

Добрый день. Переехал в Германию по воссоеденению семьи. На данный момент работаю удаленно на компанию в России. Посчитав все соцвзносы понимаю что нужно увольняться и искать работу на месте. Вопрос в том в какой момент нужно подавать документы и начинать выплачивать соцвзносы. Сразу по приезду или после получения ВНЖ?

Ольга (27/02/2023)

Добрый день! У меня ИП в России. Уезжаем с мужем в Германию по БК. Проживая в Германии, я буду получать доходы от российского ИП. Буду регистрироваться как предприниматель в Германии. Вопрос: если я буду декларировать только часть дохода (50-70%), например только то, что поступает на немецкий счет? Каким образом в Германии могут узнать, какой полный доход у меня в действительности?

Vika Vik (21/02/2023)

Здравствуйте, подскажите, пожалуйста, про фрилансера. А что, если человек работает в Германии фрилансером,проживает по внж в Германии, но доход получает за границей и там нет никакого представительства, просто клиентов находит через интернет и выполняет их заказы как копирайтер, то облагаются ли такие доходы налогом?

Georg (21/02/2023)

Добрый день!

Не нашел в статье инф об Umzatzsteuer (НДС).

Будет ли он возникать в Германии у IT-Freiberufler, если весь доход он получает на счет ФОПа в Украине, а в Германии его просто декларирует и платит с него все прочие налоги и сборы?

Заранее спасибо. С уважением Georg.

NinaS (08/02/2023)

Здравствуйте!

Скажите, Вы сейчас оказываете помощь в оформлении медстраховки для удаленно работающих в Германии?

Я воссоединяюсь с мужем, но остаюсь работать удаленно на фирму из РФ. В целом, настроена платить взносы как положено, но совершенно не понимаю, как это технически будет происходить. Каждый месяц нужно кому-то платить? Как, где. Электронно вносится или ножками "в кассу" ходить?

И плюс, как я понимаю, получить медстраховку будет очень сложно?

Могу я быть прикрепленной к страховке мужа до тех пор, пока решаю вопрос со своей, или все это время я буду не застрахована?

Елизавета (18/06/2022)

Здравствуйте,

Если я работаю на российского работодателя живя в Германии, то я буду платить только социальные взносы от брутто? Всего получится: брутто зп - 40%?

40% я получила сложив эти три взноса:

Обязательное медицинское страхование — примерно 18% брутто.

Взносы в пенсионный фонд — 18,6%.

От безработицы — 1,2%

Итак, если брутто зп 1000€, то я заплачу 400€?

Анна (29/01/2023)

Добрый день!

Мне предлагают guest contract в институте Макса Планка в Германии, чтобы у меня была возможность оформить визу и жить со своим молодым человеком в Германии. При этом институт мне ничего не будет платить. Но я получаю деньги от университета Тель-Авива, эти деньги оформлены как scholarship и в Израиле я не плачу с них налоги. Подскажите, пожалуйста, нужно ли мне будет с этих денег платить налоги в Германии, если я буду там постоянно проживать? Мне придется приезжать в Израиль раз в пару месяцев и поэтому я буду еще платить там за жилье, можно ли это как-то учесть, если мне придется платить налоги? Боюсь, что вся зарплата может уходить на налоги+съем жилья+мед страховку

Спасибо!

Маша (05/01/2023)

Добрый день!

Работаю на немецкую компанию, блю кард, прописка в Германии. Могу ли я уезжать из Германии на месяц/два и продолжать работать удаленно?

Услышала, что так как разрешение на работу на конкретной территории, из других территорий работать не могу, так ли это? Влияет ли фактическое местоположение, если я все равно остаюсь резидентом в Германии?

Артем (21/11/2022)

Здравствуйте! Подскажите, если имеет место быть разовый заработок по контракту творческой направленности, например, съездил в другую страну, где у тебя есть второе гражданство и сыграл роль в оплачиваемой рекламе, или написал музыку для ролика и заключается договор на оплату, как тогда быть? Нужно ли подавать какие-то декларации, где-то предупреждать, что-то оформлять?

Анатолий (22/10/2022)

Здравствуйте, у меня такой вопрос. Я со своей семьёй (я, жена и трое детей школьников) зарегистрированы в Германии по п.24. Ранее работал в Литовской фирме, поэтому имею также ВНЖ Литвы. Могу ли я работать в Литовской фирме? Работа каденциями, т.е. через каждые почти 2 месяца буду приезжать в отпуск на 1-2 недели в семью (в Германии). Как это может отобразиться на: мед.страховку мою и членов моей семьи, какие налоги я должен буду платить и т.д, и т.п.?

Enver (20/10/2022)

Добрый день, помогите разобраться

Оформлены в Германии по 24 параграфу, Я + жена (беременая) и 3 детей. Есть возможность начать работать удаленно. Заказчик будет либо с польши либо с Украины (что выгодней). Доход 2750 евро в мес (33000 в год) будет контракт. Так как работодатель не находится в Германии, то соц взносы и страховку я должен оплатить полностью сам 18% и 18%, налог 26% (верно?). Далее я становлюсь на 3 класс а жена на 5й. далее первый год дают поблажку в 9900 мне и жене соответственно налог нужно платить с 33000-19800 равно приблизительно 13000 евро то есть гдето с 1050 евро дохода в месяц верно? и гдето 3 выплаты за детей киндергельд дополнительно? или ячтото не так считаю. Сейчас находимся оба в джобцентре.

Weristdas (18/09/2022)

Здравствуйте, живём в Германии по параграфу 24. Получаем пособие II. Собираюсь получить 95 код в Польше для управления LKW, и первое время работать в Польской фирме, каденциями не более 2-х месяцев. После приобретения опыта, собираюсь работать позже в Германии. Вопрос, не потеряю ли я разрешение на проживание в Германии, при условии, что семья проживает в Германии, есть арендованная квартира? Как быть с Jobcenter? И налоговой?

Aniza (28/09/2022)

Добрый день, я перезжаю по голубой карте в Германию, с супругом. У супруга ИП в России, с официальным договором на аренду офиса. Саму работу он будет осуществлять во время поездок/командировок в Россию, плюс часть консультационных услуг будет осуществлять удаленно, уже из Германии. Является ли его доход - иностранным доходом? Является ли фактом подтверждения иностранного дохода даты выствляемых им в Росси счетов, которые совпадают с датами командировок? Принимаются ли к вычету расходы ИП в России, расходы на билеты и проживание?

Павел (17/09/2022)

Добрый день!

Переезжаю в Германию по блю кард, трудоустройство в немецкую компанию, но при этом хочу продолжить быть трудоустроенным в компании России, я правильно понимаю, что:

1. при подаче декларации, я указываю доход, полученный в компании в России?

2. налог на доход в России я не плачу, но при этом этот налог влияет на налоговую ставку в Германии?

3. Социальные выплаты мне нужно осуществлять по доходу из России? Или того что я их плачу с немецкой зарплаты достаточно?

4. Компания в России предлагает релокейт в ОАЭ, будут ли в этом случае ответы на вопросы 1-3 отличаться? ( в оаэ налога на прибыль нет)

Дмитрий (14/09/2022)

Здравствуйте! Я гражданин КЗ и устроен на полную ставку удаленно в РФ, сейчас поеду учиться в Германию как студент магистратуры. Немецкая виза не дает права работать студентам больше 20 часов, но я уже устроен на 40.

Что нужно делать таким как я студентам: нужно ли просить работодателя перевести на 20 часовую рабочую неделю или можно продолжить работать удаленно без изменений? Возможно ли устроиться при этом на работу в Германии на 20 часов в неделю или необходимо покинуть удаленную работу в РФ?

Ксения (05/09/2022)

Здравствуйте, Степан.

буду благодарна за Ваш совет.

Тема:

Регистрация по месту жительства и в налоговой.

Описание ситуации:

Я гражданка РФ, в 2022 налоговый резидент РФ.

У меня виза по воссоединению семьи, рабочая виза D. У мужа blau card и рабочий контракт в Германии с ноября 2022 .

Еще не въехали в Германию.

Планирую до конца этого года приехать к мужу на 4-5 недель, у меня будет отпуск + работа удаленно, и уехать в РФ. В РФ заканчиваю проект до конца 2022 года, работа по трудовому договору на российскую компанию.

Мед страховка будет туристическая из РФ.

Вопрос:

Будет ли нарушением не делать регистрацию по месту жительства и соотвественно не вставать на учет в налоговой в Германии в 2022 году?

Сделаю это как перееду окончательно.

Алекс (31/08/2022)

Добрый день! В октябре я приеду в Германию как студент. Есть возможность работать удалённо на иностранные компании из Испании и США. Оплата будет через Payoneer. Должен ли я где-то регистрироваться или платить какие-то налоги? Сумма небольшая, в обоих случах около 1000-1200 евро

Елизавета (22/06/2022)

Здравствуйте, Степан.

Собираемся переезжать с мужем в Германию. Я буду работать на немецкую компанию, муж останется трудоустроенным в Российкой компании и будет работать на Россию, но находиться в Германии.

В статье написано: Если резидент Германии работает в другой стране, доход облагается налогом в этом государстве. Иностранный заработок работника от налога освобождается. Но учитывается при расчете ставки подоходного налога на доходы, полученные в Германии.

Поэтому если работник не имеет прочих доходов в Германии, немецкого налога не возникнет.

Но в видео говорится, что все таки если муж находится в Германии, то налог у него возникает в Германии.

Все таки, что тут имеет первостепенное значение: место работы, указаное в российком трудовом договоре (т.е. Москва) или фактическое место пребывания (т.е. Германия)?

Заранее спасибо за ответ

Олег (26/08/2022)

Здравствуйте, меня интересует такой вопрос. Мы с женой приехали с Украины оформлены по параграфу24, в данный момент есть возможность на какое-то время выехать поработать в Англию,в качестве наёмного рабочего, налоги и все остальное оплачивается в Англии. Вопрос, должны ли мы платить налоги в Германии, если мы платим налоги в Англии ?

Сергей (20/08/2022)

Как Вы думаете, если ФЛП работает в Украине, есть магазин, оформленные работники, зарегистрированный фискальный касовый апарат, договор аренды, то его тоже через 183 дня проживания в Германии могут считать налоговым резидентом Германии и заставить доплачивать разницу в налогообложении? И если после 183 дня пребывания в Германии у него уже не будет никаких доходов, то все равно в годовой декларации налоги придется платить за те 183 дня пребывания в Германии, когда он еще не был ее налоговым резидентом. Или это тот случай, когда иностранный доход не учитывается?

David (11/08/2022)

Добрый день, я - программист ФОП и имею представительство в Украине - офис, заказчики из Израиля, Украины и США. Сейчас оформились с женой в Германии по 24 параграфу. Я так предполагаю, что нужно открывать Selbstandigkeit. Вопрос по возврату налогов - так как я разработчик Apple, то раз в два года я меняю iMac, iPad, iPhone, Apple Watch, а это 5000-6000 EUR. Будет ли это учитываться. И второе - у меня также лизинговая машина для работы 1300EUR/mo, будет ли это учитываться тоже?

Сегодня советовался с Buchhaleter-ом, он мне сказал, что, возможно, я буду еще платить и НДС в размере 19%. Это правда?

Patriot der Welt (05/08/2022)

Здравствуйте,

я сижу в социале Хочу открыть свой фирму gUG некомерчекие организация, (женат и 4-детей, жена учится инеграцион курс) с начала я буду один работат потом набераю сотдруников, у меня несколько вопрос 1. Могу ли я после открытя себя назначу на не полни рабочи день ??? (как жена учится интеграцион курс я до 12-13 часов буду с ребёнкой). 2. я сохраню соц.пособия и Мед страхову??? (времно до того время моя дела улутшится) так как фирма будет некомерчекая я не имею забрат прибл.

Заранее спасибо.

Daniil (05/08/2022)

Добрый день.

Скажите, пожалуйста, если сотрудник работает полностью удаленно, то может ли работодатель принципиально запретить поработать несколько недель из другой страны, с которой у Германии есть соглашение об избежании двойного налогооблажения (например, из Турции).

Дима (26/07/2022)

Добрый вечер, Степан. А если у меня открыто СПД в Украине ,но большую часть времени Я живу в Германии, как мне быть с налогами? С Уважением Дима

Геннадий (24.07.2022) (24/07/2022)

Добрый день!

Помогите разобраться ,с таким нюансом ,моя работа по контракту в море опять же под флагом другой страны предполагает нахождение в течении семи месяцев(210) дней за пределами страны .Как я понял выше из толкований законов Германии ,мигрантам со статусом ВНЖ ,обязательно к оплате социальные выплаты ,медицинская страховка , пенсионный фонд ,налог по безработице.Мой доход 22.000 за семь месяцев но как быть с теми пятью месяцами без работы? Прогрессивная ставка применима к сумме дохода но отпуск это расходы.

Благодарен за ответ!

Екатерина (30/06/2022)

Помогите разобраться в некоторых нюансах. У меня семейная виза Д, пока я нахожусь в России и работаю на российскую компанию.

1) Если я приезжаю в Германию и регистрируюсь по месту жительства, означает ли это, что сразу же по регистрации я обязана платить социальные взносы?

2) Если я приезжаю временно, скажем 2 недели, не регистрируюсь, взносы вероятно я платить не обязана?

3) Правильно ли я понимаю, что как фрилансер мне регистрироваться не нужно (только получить в Arbeitsagentur номер Betriebsnummer, что бы это ни было)? Каков дальнейший процесс выплаты взносов?

4) По какому курсу сейчас считается российский доход?

Спасибо

Кирилл (29/06/2022)

Здравствуйте!

Не очень понял про работу по найму на заграничного работодателя. Есть фирма вне Германии (IT). Собираюсь работать на нее, находясь в Германии.

1) Мне нужно регистрировать ИП (Gewerbetreibende)? Или просто в налоговой декларации указать этот доход?

2) В статье про ИП также было сказано, что не обязательно платить в ПФ, это распространяется на этот случай?

3) Как платить страховой и ПФ самостоятельно? Обычно ведь работодатель это делает.

Наталья (30/06/2022)

Здравствуйте, посоветуйте пожалуйста, как мне лучше поступить. Я из Литвы, на данный момент уже 5 лет живу и работаю в Гермении. Хочу дополнительно, как фрилансер и freiberufler работать в сфере UX/UI дизайна. Думаю это будет доп. доход в пределах 450 евро. Вы бы на моем месте регистрировали этот дополнительный бизнес в Германии или лучше в Литве?

Надежда (23/06/2022)

Добрый день!

Подскажите, пожалуйста, если я собираюсь работать по контракту (6 месяцев) на фирму, находящуюся вне Германии, должна ли я оформлять ИП или это можно сделать будучи просто физическим лицом и заполняя декларацию?

Алена (05/05/2022)

Добрый день, из за войны приехала в Германию и получила вид на жительство по 24 параграфу. В Украине я оформлена как ФОП и работаю удалённо из Германии на данный момент. Поскольку беженцы из Украины могут перейти на пособие с 1 июня от jobcenter нужно ли мне указывать этот факт что я работаю удалённо? И какие выплаты в таком случае полагаются и полагаются ли вообще? Сразу хочу уточнить что зп исчисляется в грн и слишком мала для проживания в Германии. Скорее это карманные расходы. Какие правила в таком случае? Заранее спасибо!

Алина (15/06/2022)

Здравствуйте!

Спасибо за статью и видео!

Хочется уточнить как всё это работает для поздних переселенцев, к которых ИП в России? Нужно будет открывать ИП в Германии или первый год налоговая не трогает ПП и можно будет работать в обычном режиме с ИП в России?

JuliaBazh (09/06/2022)

Добрый день!

Имею удалённую работу в РФ, доход очень маленький (порядка 65 евро в месяц), в Германии проживаю с мая 2022 (воссоединение с мужем). Внж пока не получила, даже термин не дают, говорят, что сроки визы ещё позволяют((( У меня вопрос: когда мне обращаться в Arbeitsamt, после получения ВНЖ или уже можно сейчас, чтобы получить Betriebsnummer и уплаты взносов? С какого момента нужно платить взносы, с момента регистрации в Германии или с момента получения ВНЖ?

Больше спасибо за ответ!

P.S Отказаться от этой работы не могу, она нужна по личным причинам

Екатерина (04/06/2022)

Добрый день! Подскажите, нужно ли платить налог моряку, если он работает на компанию другой страны, а тут мы находимся на основании параграфа 24

Maxim (02/06/2022)

Добрый день

подскажите, если я являюсь владельцем компании за пределами ЕС и получил дивиденды от прибыли компании,также за пределами ЕС (с уплатой соответствующих налогов в стране регистрации компании), нужно ли облагать это налогом в Германии? Спасибо!

Максим (25/05/2022)

Добрый день, подскажите, пожалуйста, если у супруги 5-ый налоговый класс, и есть удаленная работа за пределами евросоюза, с которой уплачивается налог там, нужно ли дополнительно уплачивать что-либо дополнительно здесь в Германии, или достаточно просто задекларировать этот иностранный доход?

Арина К (11/05/2022)

Добрый день! Подскажите, пожалуйста, по такому кейсу:

получила приглашение на работу в Германии, но чтобы не затягивать с ожиданием документов и виз, работодатель готов на первые несколько месяцев нанять меня как фрилансера, а после переезда перевести на постоянный контракт в штат.

Если я буду работать в России на немецкую компанию как самозанятая несколько месяцев и платить налог на доход в РФ, нужно ли мне будет еще до въезда так же платить какой-то налог в Германию?

Алексей (27/03/2022)

Добрый день.

Я с семей из-за войны вынужденно бежал из Украины в Германию. В Украине у меня зарегистрированно физическое лицо - предприниматель, через которое я работаю как разработчик на иностранную компанию. Я могу подождать работать и дальше, так как мое рабочее место это стол, ноутбук и интернет.

Вопрос в том как быть с налогами и взносами? Из видео я понял, что укрываться - это не вариант. Меня интересует вопрос если я плачу налоги в украинский бюджет, то в Германии мне остаётся платить только взносы? Или ещё доплачивать разницу между украинскими и немецкими налогами?

Людмила forum (17/04/2022)

Мы бежали в Германию. Я , муж и четверо детей. В Украине у нас два ЧП на мужа и на меня. В Германии мы получили вид на жительство и разрешение на работу. Муж нанялся в немецкую фирму работать по договору, официально и уже получил регистрационный номер в пенсионном фонде. У нас есть несколько этапов развития как я поняла. Первый: закрываем оба ЧП в Украине и создаём одно ЧП на меня и делаем бизнес в Германии. Второе: идём в налоговую , объясняем им все и скорее всего платим налоги в Украине и социальный взнос в Германии столько , сколько решить Налоговая. Я правильно понимаю?

Алена (28/03/2022)

Добрый день.

Из-за вторжения РФ на територию Украины, мы переехали в Германию. Планируем подаваться на ВНЖ (24 параграф) и получение соц помощи. в Украине я работаю наемным сотрудником, получаю официальную зарплату и пока планирую работаю из Германии удаленно. Как быть с оплатой налогов в таком случае и желательно ли предоставить справку о доходах (где, также, будет видна уплата налогов в Украине)? Спасибо.

недов алексей (23/03/2022)

Я гражданин болгарии. У меня есть фирма строительная в Болгарии. Может ли моя фирма предостоавлять услуги по ремонту в Германии работниками моей фирмы в режиме коммандировки и должен ли я платить налоги в Германии? Собираюсь жить в Германии.